2007年巴菲特致股東的信:過(guò)去增長(zhǎng)紀(jì)錄已不可復(fù)制(上)(連載)

admin

《巴菲特致股東的信》歷來(lái)是眾多巴菲特追隨者的經(jīng)典學(xué)習(xí)范本,其中體現(xiàn)的大師投資理念值得投資者反復(fù)研讀。本博客從4月11日起連載《巴菲特致股東的信》,每日兩篇,期待能對(duì)投資者有所幫助。

巴菲特致股東的信 2007

伯克希爾在2007年的凈值收益為123億美元。a股與b股的每股凈值,都較去年成長(zhǎng)11%。過(guò)去43年(即現(xiàn)任管理階層接手以來(lái)),每股賬面價(jià)值由 19美元增長(zhǎng)為78,008美元,平均年復(fù)合成長(zhǎng)率為21.1%。

總體上,去年我們旗下的76家公司全部運(yùn)行得很好。少數(shù)幾個(gè)出問(wèn)題的業(yè)務(wù)主要是與房地產(chǎn)相關(guān),包括我們的磚料、地毯以及房地產(chǎn)中介業(yè)務(wù)。他們受的影響是輕微的和暫時(shí)性的。我們?cè)谶@些業(yè)務(wù)領(lǐng)域中的競(jìng)爭(zhēng)優(yōu)勢(shì)依然強(qiáng)大。我們擁有一流的管理層,無(wú)論好年景還是壞年景,相信他們總能把公司運(yùn)營(yíng)得很好。

然而,一些主要的金融機(jī)構(gòu)正面臨嚴(yán)重問(wèn)題,原因是他們卷入了我去年致股東信中提到的“羸弱的放貸操作”(weakened lending practices)。富國(guó)銀行的ceo,john stumpf 對(duì)許多放貸機(jī)構(gòu)最近的行為剖析道:“這個(gè)行業(yè)真有趣,老的賠錢(qián)方法還挺管用呢,卻又在發(fā)明新的賠錢(qián)方法。”

你可能記得2003年的時(shí)候,硅谷很流行一個(gè)車(chē)貼:“神啊,求求你再給個(gè)泡沫吧”。很不幸,這個(gè)愿望很快就成真了:幾乎所有的美國(guó)人都認(rèn)為房?jī)r(jià)會(huì)永遠(yuǎn)上漲,這種堅(jiān)信不疑令借款人的收入和現(xiàn)金損益表對(duì)放貸機(jī)構(gòu)無(wú)足輕重,他們大把大把的把錢(qián)借給別人,相信房?jī)r(jià)上漲(hpa, house price appreciation)會(huì)解決所有問(wèn)題。今天,我們國(guó)家里不斷蔓延的痛苦,正是源于這種錯(cuò)誤的信心。隨著房?jī)r(jià)的下跌,大量愚蠢的金融問(wèn)題被曝光。對(duì)此你能學(xué)到經(jīng)驗(yàn)就是:只有在退潮的時(shí)候,你才能看出哪些人在裸泳。我們目睹那些最大金融機(jī)構(gòu)的現(xiàn)狀,簡(jiǎn)直是“慘不忍睹”。

來(lái)點(diǎn)好消息,現(xiàn)在報(bào)告:伯克希爾最新規(guī)模收購(gòu)的企業(yè)——tti和艾斯卡(iscar)公司,分別在他們的ceo paul andrews 和 jacob harpaz領(lǐng)導(dǎo)下,2007年表現(xiàn)不俗。艾斯卡公司是我見(jiàn)過(guò)的制造企業(yè)中令人印象深刻的一家,去年我報(bào)告過(guò)這點(diǎn),而秋天造訪它在韓國(guó)非比尋常的工廠后,更加深了。

最后,作為伯克希爾公司中流砥柱的保險(xiǎn)業(yè)務(wù),這一年的業(yè)績(jī)非常出色,這部分要?dú)w功于我們網(wǎng)羅了保險(xiǎn)業(yè)中最好的一批經(jīng)理人。剩下的是我們?cè)?007年非常幸運(yùn),這是第二年美國(guó)沒(méi)有發(fā)生非常重大的災(zāi)難。

不過(guò)盛宴已經(jīng)結(jié)束。確定無(wú)疑的是:2008年,整個(gè)保險(xiǎn)業(yè),包括我們?cè)趦?nèi),利潤(rùn)將明顯下滑。保費(fèi)在降低,損失敞口卻無(wú)情地在擴(kuò)大,即使美國(guó)繼續(xù)經(jīng)歷第三個(gè)小災(zāi)之年,保險(xiǎn)業(yè)的利潤(rùn)率也將下降4%或更多。如果遇上颶風(fēng)或地震,結(jié)果將非常糟糕。所以在接下來(lái)的幾年里要對(duì)較低的保險(xiǎn)收益有所準(zhǔn)備。

評(píng)判標(biāo)準(zhǔn)

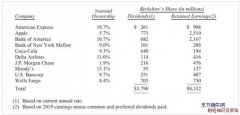

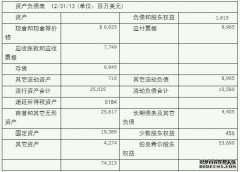

伯克希爾的價(jià)值主要源于兩個(gè)方面。一是我們的投資:股票、債券及現(xiàn)金等價(jià)物。在年底這些投資的價(jià)值為141億美元(在計(jì)算時(shí),我們排除了財(cái)務(wù)和運(yùn)營(yíng)部門(mén)所持有的部位,將其歸入第二塊價(jià)值里)。

保險(xiǎn)浮存金,就是在保險(xiǎn)業(yè)務(wù)中,發(fā)生的那部分由我們暫時(shí)掌管的,但不屬于我們的資金。在我們的投資中占到59億美元。只要保險(xiǎn)業(yè)的賠付情況正常,浮存金就可以看作是“免費(fèi)”獲得的,這意味著,我們獲得的保費(fèi),要與我們可能遭受的損失和產(chǎn)生的費(fèi)用相當(dāng)。當(dāng)然,保險(xiǎn)業(yè)是不確定的,總在收益和損失之間搖擺不定。在我們的歷史中,無(wú)論怎樣,我們都要有利可圖,所以我期望在未來(lái),我們將繼續(xù)保持無(wú)虧損的狀況,甚至做得更好。如果我們做到了,股東們將看到我們的投資,將成為伯克希爾公司股東們,源源不絕的價(jià)值來(lái)源。

下面的表格顯示了這種轉(zhuǎn)移,首先,我們?cè)诒砀裰邪?4年為間隔,列出每股所含的投資金額。我們排除了少數(shù)股權(quán)的收益。

在42年里,我們每股年復(fù)合收益是27.1%。但是這一趨勢(shì),隨著我們用我們可能有的資金,購(gòu)買(mǎi)整個(gè)運(yùn)營(yíng)企業(yè)開(kāi)始,已經(jīng)下降。

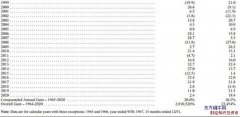

下面的記錄反映了我們非保險(xiǎn)業(yè)務(wù)的增長(zhǎng)。同樣是基于扣除少數(shù)股權(quán)收益后的每股收益:

在整個(gè)時(shí)期內(nèi),每年的復(fù)合收益增長(zhǎng)是17.8%,隨著我們投資重點(diǎn)的轉(zhuǎn)移,收益會(huì)加快增長(zhǎng)。

盡管通過(guò)這些表格,讓你們對(duì)伯克希爾公司的收益增長(zhǎng)歷史有了大致概念,也有助評(píng)估伯克希爾的內(nèi)在價(jià)值,但是它們對(duì)于預(yù)測(cè)未來(lái)公司發(fā)展的可能性會(huì)有誤導(dǎo)。伯克希爾過(guò)去的增長(zhǎng)紀(jì)錄,未來(lái)不要說(shuō)復(fù)制,即使是接近這個(gè)水平都是不可能的。我們的資產(chǎn)和收益基數(shù),現(xiàn)在對(duì)我們來(lái)說(shuō),已經(jīng)大的不可能在未來(lái)獲得超常的增長(zhǎng)。

我在伯克希爾的搭檔——查理·芒格(charlie munger)和我將繼續(xù)按前面提到的兩個(gè)指標(biāo)來(lái)衡量我們的進(jìn)步,并定期將結(jié)果呈現(xiàn)給你們。盡管我們不可能接近地復(fù)制過(guò)去的增長(zhǎng),但是我們?nèi)詫⑴Υ_保未來(lái)的增長(zhǎng)不令人失望。

我們的努力,得到了那些加入伯克希爾公司管理層們的有力支持。在一些方面,這是一個(gè)與眾不同的團(tuán)體。首先,他們中的許多人在經(jīng)濟(jì)上根本無(wú)需工作,在將生意賣(mài)給我們時(shí),他們大都得到一大筆數(shù)目龐大的金錢(qián)。他們現(xiàn)在管理公司,只是因?yàn)樗麄儗?duì)此樂(lè)此不疲,而不是因?yàn)樾枰X(qián)。當(dāng)然他們也希望獲得公平合理的報(bào)酬,但金錢(qián),絕對(duì)不是他們?nèi)绱诵燎诙行使ぷ鞯脑颉?/span>

其次,在這些管理層身上,稍微能找的關(guān)聯(lián)性是,他們正從事著,想在自己剩余工作年限里,從事的工作。而在絕大多數(shù)其他公司里,那些主要的經(jīng)理們,只要還不是公司一把手,就熱衷于爬上公司權(quán)力金字塔的頂端。對(duì)于他們來(lái)說(shuō),他們現(xiàn)在管理的分支機(jī)構(gòu)或部門(mén),只是晉升途中的小站——或者他們希望是這樣。甚至,讓他們?cè)谀壳暗穆毼簧洗衔迥辏矔?huì)讓他們深感失敗。

相比之下,我們ceo們的“計(jì)分牌”上顯示的成功,不是坐上我的位置,而是他們企業(yè)的長(zhǎng)期表現(xiàn)。他們的決策是基于“今天在這里,永遠(yuǎn)在這里”的心態(tài)做出的。我想正是我們這種罕見(jiàn)和難以復(fù)制的管理結(jié)構(gòu),才是伯克希爾真正的優(yōu)勢(shì)。

收購(gòu)

盡管我們的管理層是最棒的,我們?nèi)孕枰M(jìn)行明智的大型企業(yè)收購(gòu),以使我們業(yè)務(wù)收入增長(zhǎng)符合我們的期望。這點(diǎn)上,我們直到2007年很晚的時(shí)候,才取得了一點(diǎn)進(jìn)展。那是在圣誕節(jié),查理和我簽約了在伯克希爾公司歷史上最大的現(xiàn)金收購(gòu),最終為我們自己掙到了當(dāng)年的薪水。

這次交易的種子早在1954年就播下了,那年夏天,剛得到新工作才三個(gè)月的我,被我的老板本·格雷厄姆和杰瑞·紐曼派去參加rockwood巧克力公司在布魯克林召開(kāi)的股東大會(huì)。一個(gè)年輕小伙子,剛控制了這家用可可豆做原料,生產(chǎn)多種產(chǎn)品的公司。他當(dāng)時(shí)發(fā)明了一種絕無(wú)僅有的“代幣”,為每股rockwood公司的股票出價(jià)80磅可可豆。我在1988年給股東的信中描述過(guò)這次交易,也解釋了其中的套利機(jī)會(huì)。我要告訴你們jay pritzker,就是上面提到的那個(gè)小伙子——一個(gè)躲在那個(gè)節(jié)省稅款主意背后的商業(yè)天才。這種可行辦法逃過(guò)了其他想買(mǎi)rockwood股票專(zhuān)家們的眼睛,包括我的老板本和杰瑞。

在那次股東大會(huì)上,jay友善地教了我很多,關(guān)于1954年度免稅代碼的知識(shí),讓我在離開(kāi)時(shí)對(duì)他印象深刻。此后,我熱心地跟蹤著jay那些繁多但出色的生意。jay最有價(jià)值的伙伴是他的兄弟bob,后者負(fù)責(zé)的marmon集團(tuán),是jay許多公司的母公司。

在jay1999年去世后,bob在2002年初也退休了。pritzker家族決定逐步賣(mài)掉或重組他們的財(cái)產(chǎn),其中包括marmon集團(tuán)。marmon集團(tuán)通過(guò)它的9個(gè)部門(mén)運(yùn)營(yíng)著125項(xiàng)生意,其中最大的一項(xiàng)是聯(lián)合槽罐車(chē)公司(union tank car)。算上它的加拿大公司,聯(lián)合槽罐車(chē)公司共擁有94,000輛鐵路槽罐車(chē),被分別租賃給不同的貨主。這只“艦隊(duì)”的初置成本是5.1億美元,合計(jì)有7億美元的銷(xiāo)售額和大約20,000名員工。

我們不久將收購(gòu)marmon集團(tuán)60%的股權(quán),并獲得六年里公司事實(shí)上的全部收益。我們的初始費(fèi)用是4.5億美元,我們最終購(gòu)買(mǎi)的價(jià)格是基于一個(gè)依賴(lài)收益來(lái)計(jì)算的公式。在我們涉足其中之前,pritzker家族從marmon集團(tuán)的現(xiàn)金分配、投資以及可靠的生意中獲得了可觀的收益。

這項(xiàng)交易,也是按jay喜歡的方式進(jìn)行的。我們僅憑marmon集團(tuán)的財(cái)務(wù)報(bào)表就出此價(jià)格,沒(méi)有雇用顧問(wèn)和進(jìn)行細(xì)致的查證。我知道公司會(huì)和pritzker家族描述的情況一樣,同樣他們也知道,不論混亂的金融市場(chǎng)情況如何,我們都會(huì)說(shuō)到做到。在過(guò)去的一年里,許多大交易被重新談判或干脆取消,但這個(gè)交易,對(duì)pritzker家族來(lái)說(shuō),象對(duì)伯克希爾一樣,一個(gè)交易就是一個(gè)交易(a deal is a deal)。

marmon集團(tuán)的ceo,frank ptak有一個(gè)長(zhǎng)期的合作者john nichols 。john從前是伊利諾斯工具公司(itw)很成功的ceo,在itw他和frank搭檔管理一個(gè)多種經(jīng)營(yíng)的工業(yè)集團(tuán)。看一眼他們?cè)趇tw的記錄,你會(huì)留下深刻印象。

高盛公司的byron trott——我在2003年給股東的信中曾對(duì)其大唱贊歌,促成了與marmon集團(tuán)的交易。byron是那種很罕見(jiàn)的,能設(shè)身處地為客戶著想的投資銀行家,查理和我百分百地信任他。

你們也會(huì)喜歡高盛公司為這個(gè)交易起的代號(hào)。因marmon集團(tuán)在1902年-1933年曾涉足汽車(chē)業(yè),他們制造的wasp品牌車(chē),贏得了在1911年首次舉辦的印地安納布里斯500汽車(chē)賽,所以這個(gè)交易被稱(chēng)為“印地500”。

2006年5月,當(dāng)我在我們擁有的ben bridge公司舉辦的午餐會(huì)上發(fā)言時(shí),下面的聽(tīng)眾很多就是出售這家位于西雅圖的,珠寶連鎖公司的賣(mài)主,他們中間就有dennis ulrich,他是一家金飾品制作公司的老板。

2007年1月,dennis打電話給我,建議說(shuō)如果能得到伯克希爾的支持,他可以締造出一個(gè)珠寶制造業(yè)巨人。不久我們與他達(dá)成了交易,同時(shí)又收購(gòu)了另一家與他同等規(guī)模的公司,組成richline集團(tuán)公司。新公司后來(lái)又做了兩筆較小的收購(gòu)。即便如此,richline公司的收入水平也遠(yuǎn)低于,我們通常要收購(gòu)公司,所需達(dá)到的收入水平。不過(guò)我打賭,dennis在他的搭檔dave meleski的輔助下,將會(huì)建立起一個(gè)巨無(wú)霸,為投入的資本賺取可觀的回報(bào)。

公司——出色的,良好的和糟糕的

讓我們來(lái)看看,什么樣的公司能讓我們眼前一亮。在關(guān)注于此時(shí),我們同樣也要探討,哪些是我們期望極力避開(kāi)的企業(yè)。

查理和我要尋找的公司是 a)業(yè)務(wù)我們能理解;b)有持續(xù)發(fā)展的潛質(zhì);c)有可信賴(lài)有能力的管理層;d)一個(gè)誘人的標(biāo)價(jià)。我們傾向買(mǎi)下整個(gè)公司,或者當(dāng)管理層是我們的合伙伙伴時(shí),至少買(mǎi)下80%的股份。如果控股收購(gòu)的方式不可行,我們也很樂(lè)意在證券市場(chǎng)上簡(jiǎn)單地買(mǎi)入那些出色公司的一小部分股權(quán),這就好比擁有“希望之鉆”(hope diamond, 世界名鉆,重45.52克拉)的一小部分權(quán)益也好過(guò)擁有一整顆“萊茵石”(一種人造鉆石)。

一家真正偉大的公司必須要有一道“護(hù)城河”來(lái)保護(hù)投資獲得很好的回報(bào)。但資本主義的“動(dòng)力學(xué)”使得,任何能賺去高額回報(bào)的生意“城堡”,都會(huì)受到競(jìng)爭(zhēng)者重復(fù)不斷的攻擊。因此,一道難以逾越的屏障,比如成為低成本提供者,象蓋可保險(xiǎn)(ceico)或好事多超市(costco),或者擁有象可口可樂(lè)、吉利、美國(guó)運(yùn)通這樣曉譽(yù)世界的強(qiáng)大品牌,才是企業(yè)獲得持續(xù)成功的根本。商業(yè)史中充斥著“羅馬煙火筒”(roman candle)般光彩炫目的公司,它們所謂的“長(zhǎng)溝深塹”最終被證明只是幻覺(jué),很快就被對(duì)手跨越。

我們對(duì)“持續(xù)性”的評(píng)判標(biāo)準(zhǔn),使我們排除了許多處在發(fā)展迅速,且變化不斷行業(yè)里的公司。盡管資本主義的“創(chuàng)造性的破壞”對(duì)社會(huì)發(fā)展很有利,但它排除了投資的確定性。一道需要不斷重復(fù)開(kāi)挖的“護(hù)城河”,最終根本就等于沒(méi)有護(hù)城河。

另外,這個(gè)標(biāo)準(zhǔn)也排除那些依靠某個(gè)偉大的管理者才能成功的企業(yè)。當(dāng)然,一個(gè)令對(duì)手恐懼的ceo對(duì)任何企業(yè)都是一筆巨大資產(chǎn),在伯克希爾,我們擁有相當(dāng)數(shù)量這樣的經(jīng)理人。他們的能力創(chuàng)造出巨大的財(cái)富,這是讓一般ceo們來(lái)運(yùn)營(yíng),根本無(wú)法實(shí)現(xiàn)的。

但是如果一個(gè)生意,依賴(lài)一個(gè)超級(jí)巨星才能產(chǎn)生好成效,那這個(gè)生意本身不會(huì)被認(rèn)為是個(gè)好生意。一家在你們地區(qū)首席腦外科醫(yī)生領(lǐng)導(dǎo)下的醫(yī)療合伙公司,可能有著令人高興的巨大且增長(zhǎng)的收入,但是這對(duì)它的將來(lái)說(shuō)明不了什么。隨著外科醫(yī)生的離開(kāi),合伙公司的“壁壘”也一起消失,即使你不能叫出梅奧診所(mayo clinic)(美國(guó)最好的醫(yī)院之一)ceo的名字,你也能計(jì)算出它的“壁壘”能持續(xù)多久。

我們要尋找的生意,是在穩(wěn)定行業(yè)中,具有長(zhǎng)期競(jìng)爭(zhēng)優(yōu)勢(shì)的公司。如果它的成長(zhǎng)迅速,更好。但是即使沒(méi)有成長(zhǎng),那樣的生意也是值得的。我們只需簡(jiǎn)單地把這些生意中獲得的可觀收益,去購(gòu)買(mǎi)別處類(lèi)似的企業(yè)。這里沒(méi)有什么規(guī)定說(shuō),錢(qián)是哪兒掙來(lái)的,你就必須花在哪兒。事實(shí)上,這樣的做法通常是一個(gè)錯(cuò)誤:真正偉大的生意,不但能從有形資產(chǎn)中獲得巨大回報(bào),而且在任何持續(xù)期內(nèi),不用拿出收益中的很大一部分再投資,以維持其高回報(bào)率。

讓我們來(lái)看看這種夢(mèng)幻般生意的原型——我們擁有的喜詩(shī)糖果公司(see’s candy)。盒裝巧克力業(yè)的經(jīng)營(yíng),一點(diǎn)不會(huì)讓人興奮:在美國(guó),人均的消費(fèi)量非常低而且沒(méi)有增長(zhǎng)。許多名噪一時(shí)的品牌都已消失,并且在過(guò)去40年中只有三個(gè)公司賺到的收益是超過(guò)象征性的。真的,我相信,盡管喜詩(shī)糖果的收入大部分來(lái)源于很少幾個(gè)州,但卻占到整個(gè)行業(yè)將近一半的收入。

1972年當(dāng)藍(lán)籌郵票公司(blue chip stamps)買(mǎi)下喜詩(shī)糖果時(shí),它年銷(xiāo)售1,600萬(wàn)磅的糖果。(那時(shí)查理和我控制著藍(lán)籌郵票公司,后來(lái)將其并入伯克希爾),喜詩(shī)去年的銷(xiāo)售額是3,100萬(wàn)磅,年增長(zhǎng)率只有2%。然而由喜詩(shī)家族在50多年里,建立起來(lái)的持久競(jìng)爭(zhēng)優(yōu)勢(shì),隨后被chuck huggins和brad kinstler繼續(xù)鞏固,給伯克希爾創(chuàng)造出超乎尋常的成果。

我們用2,500萬(wàn)美元買(mǎi)下它時(shí),它的銷(xiāo)售額是3,000萬(wàn)美元,稅前所得少于500萬(wàn)美元。企業(yè)的運(yùn)營(yíng)資本是800萬(wàn)美元(每年有幾個(gè)月,它需要適度的季節(jié)性負(fù)債)。從此,公司為投入資本賺取60%的稅前所得。有兩個(gè)因素幫助了營(yíng)運(yùn)資金的最小化。一是,產(chǎn)品是現(xiàn)金銷(xiāo)售,消除了應(yīng)收賬款;二是,生產(chǎn)和分銷(xiāo)的周期很短,使存貨最小化。

去年喜詩(shī)糖果的銷(xiāo)售是3.83億美元,稅前利潤(rùn)是8,200萬(wàn)美元,運(yùn)營(yíng)資金是4,000萬(wàn)美元。這意味著從1972年以來(lái),我們不得不再投資區(qū)區(qū)3,200萬(wàn)美元,以適應(yīng)它適度的規(guī)模增長(zhǎng),和稍許過(guò)度的財(cái)務(wù)增長(zhǎng)。同時(shí)稅前收益總計(jì)是13.5億美元,扣除3,200萬(wàn)美元后,所有這些收益都流到伯克希爾(或早些年的藍(lán)籌郵票公司)。利潤(rùn)在繳納公司稅后,我們用余下的錢(qián)買(mǎi)了其他有吸引力的公司。就像從亞當(dāng)和夏娃最初喜好(adam and eve kick-started)的活動(dòng),帶來(lái)了60億人一樣,喜詩(shī)糖果開(kāi)啟了我們后來(lái)的許多滾滾而來(lái)的新財(cái)源。(它對(duì)于伯克希爾來(lái)說(shuō),就如圣經(jīng)上說(shuō)的:“豐腴膏沃而且生養(yǎng)眾多”)

在美國(guó)的企業(yè)中,象喜詩(shī)糖果這樣的企業(yè)并不多。一般的做法是,要將公司的收入從5百萬(wàn)美元提升到8200萬(wàn)美元,需要投人4億美元或更多資金才能辦到。這是因?yàn)槌砷L(zhǎng)中的業(yè)務(wù),既會(huì)因銷(xiāo)售額的上升,需要更多的營(yíng)運(yùn)資金,也會(huì)需要更多對(duì)固定資產(chǎn)的投資。

一個(gè)公司為滿足它的成長(zhǎng),對(duì)資本的需求是否有大幅增長(zhǎng),正好證實(shí)它,是否能成為一項(xiàng)滿意的投資。順著回到我們的例子,當(dāng)一個(gè)用4億美元的有形資產(chǎn)凈值,能賺到8200萬(wàn)美元稅前收益的公司,實(shí)在沒(méi)有什么好自慚形穢的,不過(guò)它業(yè)主的現(xiàn)金平衡表與喜詩(shī)糖果的是完全不同的。擁有一條不需要大量資金投入,就能帶來(lái)滾滾財(cái)源的業(yè)務(wù),這真是太棒了!不信去問(wèn)問(wèn)微軟或谷歌(google)吧!

一個(gè)良好,但不出色生意的例子是我們擁有的飛安公司(flightsafty)。這家公司為它的消費(fèi)者創(chuàng)造利益,就如同其他我知道的類(lèi)似公司一樣。它同樣擁有一項(xiàng)持久的競(jìng)爭(zhēng)優(yōu)勢(shì):參加飛行訓(xùn)練,如果選擇其他公司,而不是它這家頂尖的飛機(jī)訓(xùn)練公司,就象在一次外科手術(shù)前,對(duì)價(jià)格斤斤計(jì)較。

當(dāng)然,這項(xiàng)生意如果要增長(zhǎng),需要將收入中的很大一部分再投入。當(dāng)我們1996年買(mǎi)下飛安公司時(shí),它的稅前營(yíng)運(yùn)收入是1.11億美元,在固定資產(chǎn)上的凈投資是5.7億美元。自從我們買(mǎi)下后,在產(chǎn)生了總計(jì)9.23億美元的折舊費(fèi)后,資本支出總計(jì)為16.35億美元,其中的大部分用來(lái)購(gòu)買(mǎi)飛行訓(xùn)練模擬器,以配合那些經(jīng)常被提及的飛機(jī)的新型號(hào)。(一個(gè)模擬器花費(fèi)超過(guò)1,200萬(wàn)美元,我們有273個(gè)),現(xiàn)在我們的固定資產(chǎn),扣除折舊后,達(dá)到10.79億美元。稅前營(yíng)運(yùn)收入在2007年達(dá)到2.7億美元,與1996年比,增加了1.59億美元。這個(gè)收入帶給我們的回報(bào),對(duì)于我們?cè)黾油度氲?.09億美元投資來(lái)說(shuō)還不錯(cuò),但和喜詩(shī)糖果帶給我們的,根本沒(méi)法比。

因此,如果僅僅計(jì)算經(jīng)濟(jì)回報(bào),飛安公司是一個(gè)良好的,但絕非超乎尋常的業(yè)務(wù)。它那種高投入高產(chǎn)出的經(jīng)歷正是許多公司面臨的。例如,投資公用事業(yè)公司,我們巨大的投入在以很快的速度貶值。從現(xiàn)在開(kāi)始的十年里,我們可以從這個(gè)生意里掙到相當(dāng)多的錢(qián),但是我們需要投入數(shù)十億美元才能實(shí)現(xiàn)它。

現(xiàn)在讓我們來(lái)說(shuō)說(shuō)糟糕的生意,比較差的生意是那種收入增長(zhǎng)雖然迅速,但需要巨大投資來(lái)維持增長(zhǎng),過(guò)后又賺不到多少,甚至沒(méi)錢(qián)賺的生意。想想航空業(yè),從萊特兄弟飛行成功的那天到現(xiàn)在,這個(gè)行業(yè)所謂的競(jìng)爭(zhēng)優(yōu)勢(shì),被證明純粹子虛烏有。事實(shí)上,假如當(dāng)時(shí)有某個(gè)富有遠(yuǎn)見(jiàn)的資本家在基蒂霍克(kitty hawk,萊特兄弟試飛的地方)的話,他應(yīng)該把奧利佛·萊特打下來(lái),給他的后輩們幫上一個(gè)大忙。

航空公司從它開(kāi)出第一個(gè)航班開(kāi)始,對(duì)資本的需求就是貪得無(wú)厭的。投資者在本應(yīng)對(duì)它避而遠(yuǎn)之的時(shí)候,往往受到公司成長(zhǎng)的吸引,將錢(qián)源源不斷地投入這個(gè)無(wú)底洞。就是我,也很慚愧地加入這場(chǎng)愚蠢的活動(dòng),1989年我讓伯克希爾買(mǎi)入美國(guó)航空公司(u.s.air)的優(yōu)先股。可付款支票上的墨跡未干,美國(guó)航空就開(kāi)始了盤(pán)旋下落,不久它就不再支付給我們優(yōu)先股的股息。不過(guò)最后我們算是很幸運(yùn)的。在又一輪被誤導(dǎo)的,對(duì)航空公司的樂(lè)觀情緒爆發(fā)時(shí),我們?cè)?998年賣(mài)掉了我們手里的股票,竟然也大賺了一筆。在我們出售后的10年里,美國(guó)航空申請(qǐng)破產(chǎn)了,兩次!

總結(jié),對(duì)這三類(lèi)“儲(chǔ)蓄存款賬戶”的看法。出色的賬戶,能逐年帶來(lái)異乎尋常高收益率增長(zhǎng);良好的賬戶,能帶來(lái)有吸引力回報(bào)率,掙到的錢(qián)也在增加;最后,那些糟糕的賬戶,既給不了足夠的收益率,又需要你為那些令人失望的回報(bào)繼續(xù)投入。

現(xiàn)在又到懺悔時(shí)間了。必須明確的是并沒(méi)有哪個(gè)咨詢(xún)顧問(wèn)、董事會(huì)或投資銀行家,把我推到我將說(shuō)的那些錯(cuò)誤中去。用網(wǎng)球術(shù)語(yǔ)來(lái)說(shuō),它們都是主動(dòng)失誤(unforced errors)。

就從我差點(diǎn)搞砸對(duì)喜詩(shī)糖果的收購(gòu)說(shuō)起。當(dāng)時(shí)賣(mài)主開(kāi)價(jià)3,000萬(wàn)美元,而我堅(jiān)持不能超過(guò)2,500萬(wàn)美元。幸運(yùn)的是,他退讓了。否則我的止步不前,讓這13.5億美元落入別人的腰包。

大約在收購(gòu)喜詩(shī)糖果的時(shí)候,當(dāng)時(shí)管理首府廣播公司(capital cities broadcasting)的湯姆·墨菲(tom murphy)打來(lái)電話,為國(guó)家廣播公司(nbc)位于達(dá)拉斯,沃爾斯堡的電視臺(tái)開(kāi)價(jià)3,500萬(wàn)美元,電視臺(tái)是屬于首府廣播公司買(mǎi)下的“沃爾斯堡報(bào)”,鑒于“相互持股”(cross-ownership)的法律規(guī)定,murphy不得不要?jiǎng)冸x它。我知道電視臺(tái)也是象喜詩(shī)糖果那樣的生意,實(shí)際上不需要什么投資,就會(huì)獲得可觀的增長(zhǎng)前景,它們很容易運(yùn)營(yíng)并且為所有人帶來(lái)滾滾財(cái)富。

此外,murph至今都是我們的一位老朋友——一位我欽佩的,出色的經(jīng)理人和杰出人物。他了解電視這門(mén)生意的方方面面,而且除非他認(rèn)為這個(gè)收購(gòu)值得去做,否則不會(huì)給我打電話。實(shí)際上murphy已經(jīng)把一個(gè)“買(mǎi)”字灌進(jìn)了我的耳朵,可惜我充耳不聞。

在2006年,這個(gè)電視臺(tái)賺到7,300萬(wàn)美元的稅前收益。從我放棄那個(gè)交易至今,它一共賺取至少10億美元的收益——幾乎都是可以讓所有人另作他用的。不僅如此,該資產(chǎn)目前還有大約8億美元的資本價(jià)值。為什么我要說(shuō)“不”?唯一的解釋就是我的大腦度假去了,卻忘記通報(bào)我。(我的行為類(lèi)似于政治家molly ivins說(shuō)過(guò)的:“如果他的智商是出奇的低,你就需要一天用水澆他兩次。”)

終于,當(dāng)我在dexter公司的問(wèn)題上說(shuō)了“是”的時(shí)候,我又犯了一個(gè)相當(dāng)糟糕的錯(cuò)誤。dexter公司是1993年我用價(jià)值4.33億美元的25203股伯克希爾的a股股票,買(mǎi)下的制鞋公司。在隨后幾年里,不但我自認(rèn)為的持續(xù)競(jìng)爭(zhēng)優(yōu)勢(shì)消失得無(wú)影無(wú)蹤。而且這只是個(gè)開(kāi)始:由于用的是伯克希爾的股票,我將這個(gè)錯(cuò)誤放大很多。這次購(gòu)買(mǎi)的費(fèi)用對(duì)伯克希爾股東來(lái)說(shuō)不是4億美元,而是近35億美元。說(shuō)到底,我就是放棄一份,現(xiàn)在的價(jià)值是2200億美元,出色的生意的1.6%,買(mǎi)回了一項(xiàng)毫無(wú)價(jià)值的生意。

到此為止,dexter是我做的最糟糕的交易。但是你可以打賭,我將來(lái)還會(huì)犯更多的錯(cuò)誤。bobby bare的鄉(xiāng)村歌曲中有一段歌詞,解釋了為什么會(huì)如此頻繁的發(fā)生這樣的結(jié)果:“我決不會(huì)和一個(gè)丑女人上床,但當(dāng)我確定醒來(lái)時(shí),身邊總有幾個(gè)。”

現(xiàn)在,讓我們檢視伯克希爾公司4個(gè)主要的運(yùn)營(yíng)部門(mén)。每個(gè)部門(mén)都有完全不同的資產(chǎn)負(fù)債表和損益表特征。因此,將他們合并一起,會(huì)阻礙分析。所以,我們把它們當(dāng)作四種獨(dú)立業(yè)務(wù)來(lái)介紹,就象查理和我如何看待它們一樣。

保險(xiǎn)

我在目前總統(tǒng)競(jìng)選中聽(tīng)到最有趣的故事是關(guān)于米特·羅姆尼(mitt romney)的,他問(wèn)妻子安(ann),“在我們年輕時(shí),你有沒(méi)有在你最狂野不羈的夢(mèng)里想到過(guò),我可能成為總統(tǒng)?”“親愛(ài)的,在我最狂野不羈的夢(mèng)里,沒(méi)有你!”

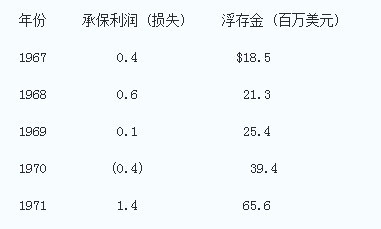

在我們1967年首次進(jìn)入財(cái)產(chǎn)和災(zāi)難保險(xiǎn)業(yè)時(shí),我最狂野不羈的夢(mèng)里也沒(méi)有我們現(xiàn)在業(yè)務(wù)的景象。下面是我們買(mǎi)下國(guó)民保險(xiǎn)公司(national indemnity)后最初5年的情況。

客氣地說(shuō),我們是一個(gè)緩慢的開(kāi)端,但情況變了,下面是我們最近5年的情況記錄。

這種質(zhì)變的完成靠的是一些出色的經(jīng)理人,讓我們看看他們各自的完成情況。

◎ 蓋可保險(xiǎn)(geico),在我們所有的保險(xiǎn)公司里擁有最寬的“護(hù)城河”,在ceo托尼·萊斯利(tony nicely)的細(xì)心維護(hù)和拓展下,去年,再一次,geico在主要車(chē)險(xiǎn)保險(xiǎn)公司中,取得了最好的增長(zhǎng)記錄,市場(chǎng)份額上升到7.2%。當(dāng)伯克希爾1995年控制它是,它的份額是2.5%。與此不相符的是,geico的年廣告支出同期從3,100萬(wàn)美元,上升到7.51億美元。

托尼今年64歲了,18歲就進(jìn)入geico。此后的每一天里,他都對(duì)公司充滿熱情,對(duì)geico能做到,既為客戶省錢(qián),又為員工提供發(fā)展機(jī)會(huì)而自豪。即使到現(xiàn)在,銷(xiāo)售額120億美元的情況下,托尼仍覺(jué)得geico的發(fā)展才剛開(kāi)始,我也這么想。

這里有些證據(jù)。在過(guò)去三年里,geico在摩托車(chē)市場(chǎng)的份額從2.1%上升到6%。我們已經(jīng)開(kāi)始推出針對(duì)全路況車(chē)輛(atvs, all-terrain vehicles)和娛樂(lè)車(chē)輛(rvs, recreational vehicle)的險(xiǎn)種,并11月份簽出了第一份商業(yè)車(chē)輛的保單。geico和國(guó)民保險(xiǎn)公司(national indemnity)正一起進(jìn)入商業(yè)車(chē)輛保險(xiǎn)領(lǐng)域,而從最初的成果來(lái)看,非常鼓舞人心。

集合這些產(chǎn)品線,也只占我們私人車(chē)輛保險(xiǎn)市場(chǎng)容量的一小部分。

◎ 通用再保險(xiǎn)公司(general re)——我們國(guó)際性的再保險(xiǎn)公司,到目前為止是我們“土生土長(zhǎng)”浮存金的最大來(lái)源,在年底達(dá)到230億美元。這項(xiàng)業(yè)務(wù)現(xiàn)在是伯克希爾一項(xiàng)巨大的資產(chǎn)。可是,我們的擁有卻是從提心吊膽開(kāi)始的。

數(shù)十年里,general re都被認(rèn)為是再保險(xiǎn)業(yè)里的“蒂芙妮”(tiffany, 世界上最著名的奢侈品公司之一,以生產(chǎn)昂貴的銀器著稱(chēng)),以它的承保技巧和原則受到大家的推崇。不幸的是,這種聲譽(yù)其實(shí)已并不符實(shí)。當(dāng)我1998年做出決定要并購(gòu)general re時(shí),完全忽略了這一個(gè)暇疵,那就是:general re在1998年的運(yùn)營(yíng)方式已經(jīng)與它在1968年或1978年的不一樣了。

現(xiàn)在,多虧了general re的ceo joe brandon,以及他的搭檔tad montross,恢復(fù)了公司以往的光彩。joe和tad執(zhí)掌公司已經(jīng)六年,套用j.p.摩根的話,他們是用一流的方式來(lái)做一流的生意。他們恢復(fù)了對(duì)承保、儲(chǔ)備以及客戶的挑選上的原則。

公司在國(guó)內(nèi)和國(guó)外的遺留問(wèn)題,耗費(fèi)巨大且曠日持久,讓他們的工作更加困難。盡管有那樣的牽制,joe和tad通過(guò)技巧重新定位公司業(yè)務(wù),已經(jīng)帶來(lái)極好的承保結(jié)果。

◎ 自從1986年加入伯克希爾,ajit jain 從草圖開(kāi)始,建立起一套真正偉大的專(zhuān)業(yè)再保險(xiǎn)業(yè)務(wù),現(xiàn)在只要是那種獨(dú)一無(wú)二“猛犸象”般(mammoth)的大型交易,全世界都會(huì)來(lái)找他。

去年,我告訴你們和意可達(dá)(equitas)達(dá)成巨額交易的詳情,但是現(xiàn)在事情有所變化,伯克希爾要承保的只是一筆保費(fèi)為71億美元的單獨(dú)保險(xiǎn)。對(duì)于此筆生意的初期情況,我們的經(jīng)驗(yàn)很管用,但這對(duì)于預(yù)計(jì)一根稻草,被風(fēng)吹五十年或更長(zhǎng)時(shí)間后的情況,這些經(jīng)驗(yàn)不能告訴我們更多。我們能確定知道的情況是,至少以scott moser為首的倫敦團(tuán)隊(duì)加入了我們,他們是一流的并已經(jīng)成為我們保險(xiǎn)生意里一筆有價(jià)值的財(cái)富。

◎ 最后,我們還有很小部分的業(yè)務(wù),是服務(wù)于特殊細(xì)分的保險(xiǎn)市場(chǎng)。總體上,這些公司運(yùn)營(yíng)情況出奇的好,賺取的保險(xiǎn)利潤(rùn)高于平均水平并為投資輸送了有價(jià)值的浮存金。

去年,bill oakerson領(lǐng)導(dǎo)的美國(guó)游艇公司(boatu.s.)加入了我們的團(tuán)體。這個(gè)公司管理著一個(gè)約有65萬(wàn)游艇主組成的協(xié)會(huì),提供給游艇主的服務(wù)類(lèi)似于aaa汽車(chē)俱樂(lè)部(auto clubs)提供給司機(jī)的。在協(xié)會(huì)提供服務(wù)之一是游艇保險(xiǎn)。想更多了解這方面情況,可以在每年的年會(huì)上參觀他們的展示。

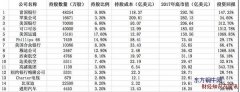

下面顯示我們四個(gè)財(cái)產(chǎn)和災(zāi)害保險(xiǎn)部分的記錄.

政府管制的公用事業(yè)

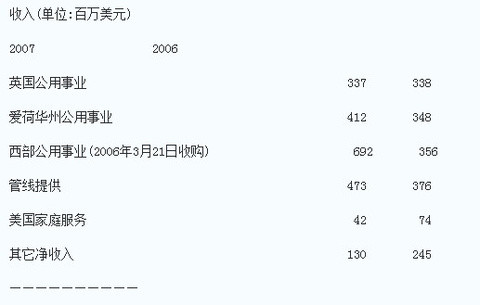

在波克希爾擁有87.4%股權(quán)的中美洲能源控股公司(midamerican energy holdings)旗下,包含許多不同種類(lèi)的公用事業(yè)類(lèi)公司。其中最大的分別為:(1) 約克希爾電力公司(yorkshire electricity)與北方電力公司(northern electronic),它提供380萬(wàn)用戶的電力供應(yīng),讓其成為英國(guó)第三大的電力供應(yīng)商;(2) 中美洲能源(midamerican energy),主要為愛(ài)荷華州72萬(wàn)用戶提供電力;(3) 太平洋能源(pacific power)與石山能源公司(rocky mountain power),主要電力供應(yīng)范圍涵蓋美國(guó)西部六個(gè)州的170萬(wàn)用戶;(4) 柯恩河(kern river)與北部天然氣管道公司(northern natural pipelines),供應(yīng)全美8%的天然氣消費(fèi)量。

我們?cè)谥忻乐弈茉纯毓傻慕?jīng)營(yíng)伙伴是walter scott,和他兩位非常杰出的經(jīng)理人,dave sokol 與greg abel。合作雙方各自擁有多少股票投票權(quán)并不重要,我們只在理智思考并達(dá)成一致意見(jiàn)后,才會(huì)采取重大的行動(dòng)。與dave,greg和walter共事的八年加強(qiáng)了我最初的信念:波克希爾不可能找到比他們更好的合伙人。

稍有不協(xié)的是,中美洲能源也擁有美國(guó)第二大房地產(chǎn)中介公司——美國(guó)家庭服務(wù)公司(homeservices of america),這家公司經(jīng)營(yíng)20多個(gè)地區(qū)性品牌、擁有18,800個(gè)房動(dòng)產(chǎn)經(jīng)紀(jì)人員。去年是房屋銷(xiāo)售增長(zhǎng)很緩慢的時(shí)期,而2008年很有可能更緩慢。不過(guò),當(dāng)質(zhì)地良好的中介公司處于一個(gè)很合算的價(jià)格時(shí),我們將會(huì)繼續(xù)進(jìn)行收購(gòu)。

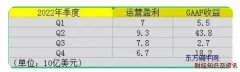

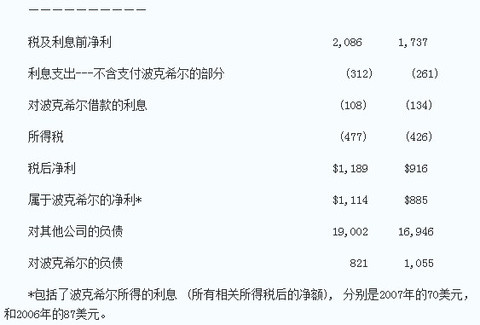

以下是中美洲能源在營(yíng)運(yùn)上的關(guān)鍵數(shù)字:

*包括了波克希爾所得的利息 (所有相關(guān)所得稅后的凈額), 分別是2007年的70美元,和2006年的87美元。

1999年,我們同意以每股35.05美元買(mǎi)下中美洲能源35,464,337股股票,這一年它的每股收益是2.59美元。為什么會(huì)是35.05美元這樣一個(gè)有個(gè)零頭的數(shù)字呢?我最初認(rèn)為它對(duì)伯克希爾的價(jià)值是35美元。到現(xiàn)在,我還是一個(gè)堅(jiān)持“一口價(jià)”的人(還記得喜詩(shī)糖果的故事嗎?),在幾天里投資銀行家對(duì)中美洲能源的推薦,并未有幸打動(dòng)我,讓我提高伯克希爾的出價(jià)。但是,最后,他們抓住了我軟弱的一剎那,我退讓了,告訴他們,我將出價(jià)每股35.05美元。就為我解釋的這個(gè)情況,他們可以告訴他們的客戶,他們已經(jīng)榨出了我最后一枚鎳幣。這的確切中當(dāng)時(shí)的要害。

稍后,在2002年,伯克希爾又用每股60美元購(gòu)買(mǎi)了670萬(wàn)股股份的方式,提供資金幫助它收購(gòu)一個(gè)我們的管道供應(yīng)公司(pipelines)。最后,在2006年,當(dāng)中美洲能源買(mǎi)下太平洋集團(tuán)(pacificorp)時(shí),我們又以每股145美元,買(mǎi)下23,268,793股中美洲能源的股票。

在2007年,中美洲能源的每股收益是15.78美元。當(dāng)然,有其中的77美分是一次性發(fā)生的,是由于英國(guó)的公司稅稅率降低,減少了我們的英國(guó)公用事業(yè)公司遞延稅額。所以,回復(fù)到正常的收益是每股15.01美元。是的,我很高興,被這樣榨干并擠出額外的鎳幣。