2003��ͷ����¹ɖ|���ţ�Ҫ�ں���(sh��)�|(zh��)�r(ji��)ֵ �����~��r(ji��)ֵ���ϣ���

admin

���ͷ����¹ɖ|�������v���DZ���ͷ����S�ߵĽ�(j��ng)��W(xu��)��(x��)�����������w�F(xi��n)�Ĵ�Ͷ�Y����ֵ��Ͷ�Y�߷���(f��)���x�������͏�4��11�����B�d���ͷ����¹ɖ|���š���ÿ�Ճ�ƪ���ڴ��܌�(du��)Ͷ�Y������������

�ͷ����¹ɖ|���� 2003

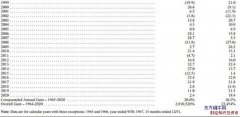

��(j��ng)�Y(ji��)�㱾��˾2003��ă�ֵ������136�|��Ԫ��A�ɻ�B��ÿ�ɵĎ����ֵ������21.0%����Ӌ(j��)�^ȥ39���ԁ���Ҳ�����ԏĬF(xi��n)�н�(j��ng)�I(y��ng)�A�ӽ���֮��ÿ�Ƀ�ֵ�ɮ�(d��ng)����19Ԫ���L(zh��ng)���F(xi��n)�ڵ�50,498��Ԫ�����(f��)�ϳ��L(zh��ng)�ʼs��22.2%��

�҂������ں����nj�(sh��)�|(zh��)�r(ji��)ֵ�����ǎ���r(ji��)ֵ�����c�ҵ��ǣ���1964�굽2003�����g��Berkshire�ѽ�(j��ng)��һ��ԭ���u�u�����ı���������˾��͑׃��һ��(g��)�������(g��)�a(ch��n)�I(y��)�Ĵ��ͼ��F(tu��n)���䌍(sh��)�|(zh��)�r(ji��)ֵ�����Խ����r(ji��)ֵ��39��팍(sh��)�|(zh��)�r(ji��)ֵ�ij��L(zh��ng)�������h(yu��n)���^����r(ji��)ֵ22.2%�ij��L(zh��ng)�ʣ�(��Ҫ��(du��)��(sh��)�|(zh��)�r(ji��)ֵ�c�����c�����ϸ�(j��ng)�I(y��ng)Berkshire��ԭ�t�и�����˽���ˣ��ҽ��h�����x69퓵Ĺɖ|�փ�(c��))��

�mȻ������������Ӌ(j��)�㎤��r(ji��)ֵ�Բ�ʧ���ں�����(sh��)�|(zh��)�r(ji��)ֵ�L(zh��ng)�ڳ��L(zh��ng)�ʵ���Ч���ߣ�ֻ�dž�һ��ȃ�ֵ�ı��F(xi��n)�cS&P 500ָ��(sh��)�ı��^(���P(gu��n)���^������)�������x�Ѳ�����������Ҫԭ�������҂���ƱͶ�Y��λ���������D(zhu��n)�Q�e���ڃ�(n��i)��ռ�҂���ֵ�ı����ѽ�(j��ng)����½�����1980������ڵ�114%����2000-03���50%��Ҳ��˹��в���(d��ng)��(du��)���҂���ֵӰ푵ij̶��ѽ�(j��ng)����ǰ��

���^������ˣ�Berkshire����(du��)��S&P�L(zh��ng)�ڵı��F(xi��n)߀�����Ҫ�ģ���?y��n)�ɖ|���F(xi��n)�ڿ��Էdz��͵����m(x��)�M(f��i)�I��ָ��(sh��)���������g��Ͷ�YS&P����˳�����δ���҂��܉��Ը���S&P���ٶ��۷eÿ�Ɍ�(sh��)�|(zh��)�r(ji��)ֵ����t�������Ҿ͛]�д��ڵăr(ji��)ֵ��

������������҂����]���κν�ڣ���?y��n)�������ғ�����?d��ng)����Ĺ����h(hu��n)���������҂�������г���(j��)��(ji��n)��(qi��ng)�Ľ�(j��ng)�I(y��ng)�F(tu��n)�(du��)֧���҂��ĠI(y��ng)�\(y��n)���������I(y��)�����ã���ô�҂������S�ཛ(j��ng)���˿϶������������У������e(cu��)�`һ������(hu��)���҂��@Щ���ǽ�(j��ng)������ɵġ�

���⣬�҂�?c��)ڹ��������ИO�亱Ҋ�����ɏ��ԣ��ֵĹ�˾���϶���ؓ(f��)�˽M���İ������e�����f����I(y��)�^ȥ�x�͵Ěvʷ����ʹ����������ǰ�����Įa(ch��n)�I(y��)������Ҋ�Ć��}�ǁ����ڹɖ|�ĉ�������ʹ�佛(j��ng)���˱���S���A���ֵĻ��{(di��o)���裬�mȻ����(sh��)��(j��ng)���˿��ܣ���߀���в��������������ȸIJɲ�ͬ�ĠI(y��ng)�\(y��n)�c�Y���\(y��n)�����ߡ�

��Berkshire���҂���ȫ�]�Кvʷ��ɖ|�ĉ��������K�҂��������ǵěQ�������Ԯ�(d��ng)�������ұ��˷��e(cu��)�r(sh��)����W(w��ng)��糣�õ��g(sh��)�Z-�ǿ϶��ǡ���������ʧ�`����

�����(b��o)�����^��ÿ�ɔ�(sh��)��ϵ��A��(j��)��ͨ�ɼs��(d��ng)��(sh��)����A(ch��)���@�DZ���˾��1996����ǰ��ͨ����Ψһ��һ�N�ɷݣ�B��(j��)��ͨ�Ʉt����A��(j��)��ͨ����ʮ��֮һ�ę�(qu��n)����

�I(y��ng)�I(y��)����

��(d��ng)�u(p��ng)�������ăr(ji��)ֵ��࣬�҂���(qi��ng)��ƫ�ۓ���һ������I(y��)���ڳ��в��ݹ�Ʊ����(d��ng)Ȼ���҂���(j��ng)�I(y��ng)�Ĵ����(sh��)���^���Ʊ����߀�DZ��^���˵��x��Ҳ������҂����Y�a(ch��n)�M���У���ƱͶ�Y߀��ռ�����(sh��)���������ͬ��ǰ���ᵽ�ġ�

Ȼ����������҂��l(f��)�F(xi��n)Խ��Խ�y���ҵ��Ƀr(ji��)�����Ĺ�Ʊ�������Ǯ�(d��ng)�҂����^�Ͽ��\(y��n)�õ��Y��ش���ӿ�룬�r(sh��)�����գ�Ҏ(gu��)ģ���Ժ���(d��ng)Berkshire��(j��)ЧָᘵĹ�Ʊ�N�����ָ�ɔ�(sh��)��(����(j��ng)����ͨ�������۷e����Ҏ(gu��)ģ���ǻ���(j��)Ч���@�棬����������˸��V�����Ҏ(gu��)ģ����(hu��)Ӱ푿�(j��)Ч��Ԓ��С���c(di��n)!ע�����ı����Ƿ��_ʼ׃�L(zh��ng))��

�Ҳ�������?j��)r(ji��)����˵Ĺ�Ʊ��(du��)�҂�������(hu��)������_��ֻҪ�҂��܉��ҵ��߂��������(xi��ng)���c(di��n)�Ĺ�˾(1)�����L(zh��ng)�ڸ�(j��ng)��(zh��ng)��(y��u)��(sh��)��(2)�ɲŵ¼�ߵĽ�(j��ng)��������(j��ng)�I(y��ng)���Լ�(3)�����ú����ăr(ji��)���I������������M���Բ���������ԴԴ����������Y���҂��_��(sh��)�I�M(j��n)�����@���I(y��)������I(y��)ُ�����棬�ҷ��^�S����µ��e(cu��)�`����Փ���ѽ�(j��ng)��ɵĻ���ԓ��δ���ģ�Ȼ�����ā��f���@Щُ����߀���҂�ÿ��ӯ���в��e(cu��)�ı��F(xi��n)��

�±������������ϵ�Փ�c(di��n)����������Ҫ���Ѵ�ҵ��ǣ����L(zh��ng)�ʿ�����?y��n)���ڻ�ĩ�����g�c(di��n)�x��IJ�ͬ�����ஔ(d��ng)��IJ�������f��������x��Ļ���ӯ��ܵͣ���ôһ��(g��)�����Ŀ�(j��)ЧҲ�������X�úܿ��^����(sh��)�H�υsֻ���ٔ�(sh��)���܉��ܻݣ���ֻ��һ��ٍȡ������(r��n)�Ĵ�˾��ͬ�ӵأ��x��ӯ��ƫ�ߵ�ĩ��Ҳ�������L(zh��ng)���e�ÿ���

��1965��F(xi��n)�н�(j��ng)�I(y��ng)�A��ȡ�ÿ��ƙ�(qu��n)�ԁ���Berkshire��Ҏ(gu��)ģ���ѽ�(j��ng)�ஔ(d��ng)��1964���@�ҹ�˾ֻ���^ٍ��175,586��Ԫ��ÿ��ӯ��s��(d��ng)15���֣��@���H�H�㏊(qi��ng)��ƽ������Դ˻�����Ӌ(j��)��ij��L(zh��ng)�ʿ����f���o���x�����ǿ�����(d��ng)�r(sh��)�ĕr(sh��)�ձ������������ӯ��Ҳ�Ą��ڟo���ԏ�1955��Berkshire�����cHathaway���I(y��)�ϲ����ʮ�꣬ԓ��˾��Ӌ(j��)̝�p��1,010�f��Ԫ����(sh��)ǧ���T������ͣ��@�@Ȼ��������֮�ϡ�

�����@�ӵı������҂��Q����1968��������ڣ�������Berkshireӯ����L(zh��ng)�ķ��ȣ�������������ÿ������g��Ӌ(j��)����L(zh��ng)�ʣ�һϵ�в�ͬ��Ӌ(j��)�㷽ʽ��Ҫ������ҵ��������Д��x��������Ľ�ጣ�֮�����x��1968�꣬����?y��n)��������҂��_ʼ��(j��ng)�I(y��ng)��(gu��)�Үa(ch��n)�U(xi��n)�����^��ԓ��˾��Berkshire��һ�Ҍ�(du��)��U(ku��)����ُ����(du��)��

������Ҳ���J(r��n)���x��2003���ĩ�ھ͕�(hu��)�����׃�҂���Ӌ(j��)��Y(ji��)�����mȻ��(d��ng)���҂����U(xi��n)�I(y��)���F(xi��n)�O�ѣ������@���ݵĸ߫@�����s�����^�ϴ����e���Y��ٍȡ������Ϣ��������(�����@�N��r����(hu��)�S��̫��)����һ�c(di��n)����e�f�����ǣ����������@ʾ�Ĕ�(sh��)�ֲ�δ�����Y�������ڃ�(n��i)��

�����҂�?n��i)Ԍ��S���^ȥ�T�õ��Y����䷽ʽ������I��Ʊ���I���ҹ�˾���ˣ��҂��͕�(hu��)������ُ������ض�����ȯ�������ˣ�������2002��һ�ӣ��҂��͕�(hu��)�I�M(j��n)�M�ֵ��@�ȯ���������Ј�(ch��ng)��(j��ng)��(j��)��r��Σ��҂��S�r(sh��)���ܘ����I�M(j��n)�����҂���(bi��o)��(zh��n)����I(y��)������Ҏ(gu��)ģ���Խ��Խ�ã�Ŀǰ�҂����Y��δ��������ã��@�N��r�r(sh��)����֮���mȻ�@�˸е���̫���ܣ����ǿ��ȸɴ��ºõö࣬(�ҿ����ҏđKʹ�Ľ�Ӗ(x��n)�W(xu��)��)��

���ā��f�����Դ_������Berkshire����ı��F(xi��n)�϶��h(yu��n)�����^ȥ�Ŀ�(j��)Ч�����M����ˣ���������߀��ϣ���҂��ijɿ�(j��)�܉����һ��ƽ�����@Ҳ���҂����ڵ����x��

ُ�����(d��ng)

��Ϥ���x�߶�֪�����҂���ُ�����ā�Դͨ���������⣬����Ҳ�]�б�ȥ���I�M(j��n)Clayton���ݸ��e���ˡ�

�@��ُ�����Ę�(g��u)��ϵ��������{����W(xu��)һȺؔ(c��i)��(j��ng)ϵ�ČW(xu��)���Լ��ώ�Al Auxier��ʿ���^ȥ�������Al ÿ�궼��(hu��)�����ČW(xu��)����Omaha�M(j��n)�Ѕ��L�����^NFM�Ҿߵ꼰�����錚�ꡢ��Gorat’s��ţ�ţ�֮���ٵ�Kiewit����c��һ����ͨ���W(xu��)���˔�(sh��)��40λ���ҡ�

�ڽ�(j��ng)�^��С�r(sh��)���������֮���L�F(tu��n)��������(hu��)ٛ(z��ng)��һ�ݼo(j��)��Ʒ�o�ң�(�����ρ����T�Dz���(hu��)�_��)������ĶY�����Phil Fulmer�H�Ժ���������Ȼ������{��������Ů�ӻ@���(du��)�Ļ@��

���^������£����L�F(tu��n)�s�x��ٛ(z��ng)�ͽo��һ����- ����Clayton���݄�(chu��ng)�k��-Jim Clayton��(d��ng)�r(sh��)��������Ԃ����Һܾ���ǰ��֪��ԓ��˾�ǽM�Ϸ��ݽ����I(y��)�Ľ������ƣ��@Դ���^ȥ��Ͷ�Y��һ��ͬ�I(y��)Oakwood����������ȯ�đKʹ��Ӗ(x��n)�����_ʼ�����I�M(j��n)�Į�(d��ng)�^���ұ���������@�ИI(y��)�����M(f��i)�J�(j��ng)��(zh��ng)��r����˵đK�ң����^���ö�ã���(d��ng)Oakwood�Ʈa(ch��n)���Ҿ͕Ե��ˡ�

������һ�c(di��n)��횏�(qi��ng)�{(di��o)���ǣ��M�Ϸ��ݘI(y��)��(du��)��ُ���߁��f���^��(du��)��һ��������(sh��)���^ȥ��(sh��)ʮ������@�ИI(y��)�ṩ�ķ��ݼsռȫ�����췿�ݵ�15%������Ҫ���ǣ������췿�ݵ�Ʒ�|(zh��)�c���һֱ������������(d��ng)�С�

Ȼ���O(sh��)Ӌ(j��)�c���켼�g(sh��)�ĸ������s�h(yu��n)�������N�c���Y��ʽ�����M(j��n)��������@���꣬�@�н�(j��ng)�I(y��ng)���E�[��u׃�|(zh��)����Ό��������c�����̱�ؓ(f��)�IJ����J���D(zhu��n)����֪��Ľ������ϣ���(d��ng)��(qu��n)���Cȯ���_ʼ��1990���ʢ�Еr(sh��)���M(j��n)һ��ʹ���Y���ṩ�ߟo���ṩ���J���I(y��)�ߵ��Џ�ҲԽ��Ó܉����(d��o)������S�ԓ�I���ӵ����M(j��n)��(ch��ng)�I���ӣ���ԓ���X�o�˵��˽��X�o�ˣ����ĽY(ji��)���Ǵ����ķ��ݮa(ch��n)��(qu��n)���ջأ���������ջ�Ҳ�pʧ���J��

Oakwood���^��β�����c���@��(ch��ng)�[�������^Clayton�mȻ�o����ȫƲ�壬����r����������Ҫ��(j��ng)��(zh��ng)��(du��)�ց��f��Ҫ�p�S�ࡣ

���յ�Jim Clayton���Ԃ��������ڈ�(ch��ng)�ČW(xu��)������ʾ��(g��)���ஔ(d��ng)����������E�������������@�(xi��ng)ӍϢ���ؼ��l(xi��ng)Knoxville����Ҳ����{����W(xu��)�cClayton���ݵ����ڵأ��S��Al�����h�Ҵ�ͨ�Ԓ�oJim Clayton�ă��ӣ�Clayton���ݬF(xi��n)�ο���-Kevin��ֱ�ӱ��_(d��)�҂�(g��)�˵Ŀ��������Ҹ�Kevinһ��֮���R�Ͼ��˽�����һ��(g��)�ܸ�����Ԓֱ�f���ˡ�

����֮���ұ���r(ji��)�����I���@�ҹ�˾�����Д�����(j��)�H�H����Jim���Ԃ����҂�(g��)�ˌ�(du��)��Kevin���u(p��ng)�r(ji��)��Clayton���ݹ��_��ؔ(c��i)��(w��)��Ϣ�Լ���(g��)�ˏ�Ͷ�YOakwood���õĽ�(j��ng)�(y��n)��Clayton����(hu��)��ȡ���ܵđB(t��i)�ȣ���?y��n)�������֪δ�����y�ٞ�Clayton�ҵ�������˴�Ҏ(gu��)ģ�����Y��Դ���������e���x�@�a(ch��n)�I(y��)������Ψһ���еę�(qu��n)���Cȯ���s��횸������������߰��ijɱ��c����(y��n)��ėl�����@�N���ȵĸ��X����ӯ��ƫ����ه�Y�a(ch��n)�Cȯ����Clayton�����������@��

ֱ���F(xi��n)�ڣ��M�Ϸ��ݽ����I(y��)��δ�[Ó���}�ij�᳣����ڷſ����f�ߝq���ջ����������^�����н������̃Hʣһ����������(sh��)���б�Ҫ�l(f��)չ��һ��ȫ�µĽ�(j��ng)�I(y��ng)ģʽ��һ���Է�ֹ�н��̼��I(y��)��(w��)�T��ע����(hu��)�`�s�Ľ������õĴ�P������˽�˿ڴ�����Ч�������@Ľ���ʹ���I���c���J���p�p������������һ�������ӿ�F(xi��n)�Ĕ��^����������(d��o)���½��ij���ȥ�����ף����@�������ƶ��£��I�������֧��һ��Pӆ�𣬲���ӆ���g�^�̵Ľ��ϼs���mȻ���e����(d��o)������(g��)�a(ch��n)�I(y��)��Ҏ(gu��)ģ�h(yu��n)�^90������ή�s�������e��ُ�������պ���۷��ݕr(sh��)�����������Y�a(ch��n)���棬������һ�B���İûڡ�

����ʹ�ý����ӈA�M��ClaytonҲ�ѽ�(j��ng)ͬ���I��Oakwood���Y�a(ch��n)�����@�(xi��ng)�������֮��Clayton�M�Ϸ��ݵĮa(ch��n)�ܡ���(j��ng)�I(y��ng)�^(q��)���Լ��N��ͨ·��������L(zh��ng)�����⸽�����ǣ��҂���(d��ng)���Դ���ۃr(ji��)�I�M(j��n)��Oakwood������ȯ���F(xi��n)�ڲ�������(qu��n)�ջ�����������߀��Сٍһ�P��

������40λ�й��ČW(xu��)�����҂�ʮ����Knoxville�e�k��һ���e�Į��I(y��)��Y���������W(xu��)ʿñ���H���C�l(f��)ÿλ�W(xu��)��һ��Berkshire PhD(���T���Ա��Ì�(du��)��Berkshireُ���й��ˆT)���ÿ��һ��Berkshire B�ɣ�����Al���ڄt�@ٛ(z��ng)һ��A�ɣ����������λ�ڽ���Ĺɖ|���(hu��)������������{���ݵ��¹ɖ|��Ո(q��ng)��������ʾ���x����ӛ��혱㆖����������x��ʲô����

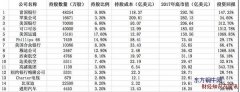

�����������ʢ�Cȯһλ��(zh��)�ж���-Byron Trott���V�ң�������؛����������ӹ�˾-McLane��ԓ��˾���T������̵ꡢˎ�y�ꡢ���ꡢ��͵ꡢ��Ժ��ͨ·���ṩ�����s؛�Լ���ʳƷ����������(w��)���@��һ�Һù�˾����ϧ�s����������؛δ���l(f��)չ�ĺ����I(y��)��Ȼ����(du��)�҂����f�����s��������ӆ����

McLane����?du��)I�I(y��)�~���_(d��)230�|��Ԫ��������(r��n)�s�ஔ(d��ng)������ǰ����(r��n)�ʼs��(d��ng)1%�������䌦(du��)Berkshire�I(y��ng)�յ���Û���h(yu��n)����ӯ���ؕ�I(xi��n)�����^ȥ��ijЩͨ·�̵K��McLane����Ҫ��(du��)�ֵ��ӹ�˾���ŗ����ķ���(w��)��Ȼ����ԓ��˾�ܳ���(j��ng)����Grady Rosier�Ď��I(l��ng)�£��ѽ�(j��ng)�ɹ����²����Ј�(ch��ng)�������ǽ�����ɮ�(d��ng)�^������Ȼ�ڴ��~�M(j��n)��(d��ng)�С�

���������(g��)��һֱ��ؔ(c��i)���s־ÿ��̶��e�k����������I(y��)��(ji��ng)Ͷ�o������؛����McLane�Ľ�����ɺ��Ӽ����ҵĿ������ڽ����^���У���ֻ��������؛��ؔ(c��i)��(w��)�L(zh��ng)Tom Schoewe���^һ�ζ�С�r(sh��)�ĆΪ�(d��)��(hu��)�棬֮���p���������_(d��)�ɹ��R(sh��)��(��Ҳ������һ�����LBentonville)��29��֮��������؛���õ��X���҂��]�Ј�(zh��)���κΌ�(sh��)�ز�˳����҂��_��������r����(hu��)���������f���ǘӣ��º��C���_��(sh��)��ˣ���һ�c(di��n)��Ҫ�e��(qi��ng)�{(di��o)���ǣ�����Ŀǰ��ֹ��Byron��Ӌ(j��)�ь�(du��)����Berkshireُ�����������l(f��)�������^ȥ�κ�һλ�c�҂����^���|��Ͷ�Y�y�мҶ��˽�Berkshire��������Ҳ���ò����J(r��n)������ٍ���҂�������M(f��i)�����^��߀�������ڴ����ļ����Ӱl(f��)����(����������Ҳ߀�ڴ�!)��

�ⶐ

2003��5��20̖(h��o)���Aʢ�D�]��(b��o)����Փ���濯���˱����P(gu��n)�ڲ�ʲ�p�����ߵ��u(p��ng)Փ��13�������(gu��)ؔ(c��i)�������ܶ���(w��)���ߵ������ؕ�Pamela Olson����һ��(ch��ng)�ⶐ�·�������v���ᵽ�����@�������ұ���@���f��ijλ���L(zh��ng)��Ū������������ʥ�ˣ������Է��ĵ���ס��ٍ���������X�����������v�������ұ���!

��ϧ���ǣ��ҵ��ټ���Ҫ�f�o�����M(j��n)�뿨��(n��i)�������d�����������B����������(hu��)���ɲ����È�(ch��ng)��Berkshire 2003�꿂Ӌ(j��)�U����33�|��Ԫ�����ö����sռȫ��������I(y��)�U����(gu��)���2.5%��(����(du��)֮�£�Berkshire����ֵ�Hռȫ����I(y��)��ֵ��1%)���@���~�϶������҂�����ȫ���{�����ǰʮ�����]�e(cu��)����ʹȫֻҪ��540��(g��)��Berkshire�@�ӵļ{���ˣ���Փ����I(y��)���ǂ�(g��)�ˣ����������˶����Բ������Uһë�Ķ��o����(gu��)�����������fһ�Σ�ȫ������2.9�|�������Լ�������˾������֧��һë�����ö������(hu��)���U(xi��n)�M(f��i)������(d��ng)�a(ch��n)�����o(li��n)��������(�@����һ��(g��)��(ji��n)�εĔ�(sh��)�W(xu��)��ʽ��2003��(li��n)���������գ��������(hu��)���U(xi��n)�M(f��i)�ڃ�(n��i)�����~��1.782����Ԫ��ֻҪ��540��(g��)��Berkshire��ÿλ�U�{33�|��Ԫ������!)��

2002��(2003����δ�˶�)Berkshire��Ӌ(j��)�U��17.5�|��Ԫ������(w��)���(b��o)�����_(d��)8,905퓣���Ҏ(gu��)������(w��)���(b��o)��횸��ɷݣ��B��������Ӣ�ոߣ�����Berkshire��ȫ���^(q��)�^(q��)��15.8��(g��)�ˣ�ƴ��ƴ���s����(b��o)�棬����҂����Դ����f��Berkshire�ѽ�(j��ng)�M���䑪(y��ng)�M�ļ{���x��(w��)��

����OlsonŮʿ�s�в�ͬ�Ŀ���������@�����������ұ���Ŀǰ������Ŭ��߀�����Ԓ���҂�Ψ���ټӰф��ˡ�

���^��߀��ϣ��OlsonŮʿ�ܞ����^ȥ������Ŭ���o��һЩٝ�S�����1944�ꮔ(d��ng)��߀��һ��(g��)��H13�q���͈�(b��o)���r(sh��)����һ�����(b��o)���ö�������(g��)1040��ֻ����퓣��ڜp��35Ԫ���_̤܇�۵�֮�Y(ji��)�����(y��ng)�{���~��7.1��Ԫ���Ҍ�֧Ʊ�Ľo����(gu��)��(gu��)�죬���ڲ���֮�F(xi��n)��һֱ�ԁ����҂����ల�o�¡�

�ҿ����w��(hu��)���ؔ(c��i)�����F(xi��n)�ڌ�(du��)������(gu��)��I(y��)�ஔ(d��ng)��ð�����ѽ�(j��ng)�����̟o���̵ĵز�����������(y��ng)ԓ�����nj�Ŀ��(bi��o)�i���ڇ�(gu��)��(hu��)�Լ������wϵ�����Q֮���������nj�ì�^��(du��)��(zh��n)Berkshire��

2003���(hu��)Ӌ(j��)��ȣ�����(gu��)��I(y��)ȫ�w��Ӌ(j��)�U�{���ö��Hռ(li��n)��յ�7.4%���h(yu��n)����1952���(zh��n)��32%�Ďp�壬����1983���⣬ȥ��ı�������1934���нy(t��ng)Ӌ(j��)��(sh��)���ԁ���͵�һ�ꡣ

������ˣ���I(y��)�Լ���Ͷ�Y�� (�����Ǵ�ɖ|)���и�����ⶐ��(y��u)�ݣ���2002�꼰2003�겼ʲ�����p�����������S�������������(gu��)�l(f��)���A��(j��)��(zh��n)��(zh��ng)���t�����҂��@һ�A��(j��)�@Ȼ���@�ô�٣����^����������(gu��)����I(y��)��������Ū�ļ��ɣ����˵ij̶��@Ȼֻ�����ǂ�(g��)���qС����֧�������ö��c����(li��n)�����ö���35%���o�ס�

1985��Berkshire֧����1.32�|��Ԫ��(li��n)�����ö�������������(gu��)��I(y��)��Ӌ(j��)�U�{��610�|��Ԫ�����^��1995�꣬Berkshire֧����2.86�|��Ԫ�Ķ�������������(gu��)��I(y��)��Ӌ(j��)�U�{��1,570�|��Ԫ�����ℂ���f�^��2003��Berkshire֧����33�|��Ԫ��(li��n)�����ö�������������(gu��)��I(y��)��Ӌ(j��)�U�{�Ľ��~�s�H��1,320�|��Ԫ���҂�����δ��Berkshire�U�{�����ö����~�܉��^�m(x��)���ӣ���?y��n)��Ǵ����҂���ٍ�˸�����X�������@ͬ�r(sh��)���҂�Ҳϣ����������(gu��)��I(y��)Ҳ�܉����҂����R�����J(r��n)���@����OlsonŮʿ��(y��ng)ԓŬ���ķ���

��˾����

���Д�����(gu��)��I(y��)�Ƿ���������M(j��n)�иĸCEO��н�Y��(b��o)��^��(du��)�����P(gu��n)�I��ָ�֮һ��Ȼ��ֱ���F(xi��n)�ڣ���Y(ji��)���@Ȼ���˸е��ஔ(d��ng)ʧ�����ٔ�(sh��)��CEO����GE��Jeff Immelt���^�Ƅ�(d��ng)��ƽ��(du��)����(j��ng)�����c�ɖ|�p���ķ�����Ȼ�����ā��f������ʾ�����@�ñ����ٝ�S�@Ȼ�h(yu��n)���ڌ�(sh��)�H�ĸ��M(j��n)��(d��ng)����

�҂�����������н�Y�o����Ε�(hu��)ʧȥ���ƣ���(d��ng)�����A��Ƹ�͆T�����ǹ�˾�c��؛��ӑ�r(ji��)߀�r(ji��)�r(sh��)���p���������������Α�һ�������͵��ھ�����һ���ēpʧ�����g��������挦(du��)�˴˶��O�����x�����ýY(ji��)��һ�������^�������^��

���Ǯ�(d��ng)CEO(���������)�cн�Yί�T��(hu��)Մ����(b��o)��r(sh��)���tCEO�@߅�ں�����ö��ėl������r�h(yu��n)������һ���������f��CEO���ܕ�(hu��)��(du��)�Ƿ��ܶࠎ(zh��ng)ȡ��10�f�ɵ��J(r��n)�ə�(qu��n)����50�f��Ԫ����н�������ڑѣ�Ȼ����(du��)����һ߅�����ǵ�ί�T��(hu��)���f���@�ӵIJ�������ƺ��o�P(gu��n)�oҪ�������nj�(du��)�ֵĹ�˾���f���o�o��(du��)�ڹ�˾��ӯ����(b��o)������(hu��)���κ�Ӱ푣����@�ӵ���r�£�Մ�е��^���������c(di��n)��(sh��)���Α����|(zh��)��

CEOԽ�ص��О���1990���׃���Ӆ���һ��ij��(g��)�x�V��н�Y��(b��o)�귽�����ɼ{��������(j��ng)�������͕̾�(hu��)���M(j��n)���գ��@�N؝��*���ý���ߣ�����������Щ�����YԴ��c���P(gu��n)���T������������l����ι�̽o�����ȵ��������һλ�����YԴ����f�ġ��ЃɷN�͑�����^��(du��)��Ը�����ģ��F(xi��n)�е��Լ����ڵġ���

�ڌ�(d��o)���@��(g��)ʧ��ϵ�y(t��ng)�ĸĸ﷽���У�����ߵ������M(j��n)”��(d��)��”�Ķ��£������}��������ʹ���ª�(d��)�������s��������ҕ�ˡ�

������ض��zҕ��һ��ȥ��l(f��)����һЩ���(b��o)������Ŀǰ��ͬ�������շ����O(sh��)�õĪ�(d��)�������������ʹ����(qu��n)�ģ���(d��)�������O(sh��)�õķ�Դϵ����(j��)1940���ӆ����Ͷ�Y��˾�����@Ҳ��ζ�҂�������һ�κ��L(zh��ng)�ĕr(sh��)�g��zҕ����ӆ����ijɹ�����鶭�£���Փ�ǹ�ͬ������������ИI(y��)���Ѓ��(xi��ng)����Ҫ���΄�(w��)���քe���ҵ�����ס�Ÿ�Ʒ�м�?zh��n)�Ľ?j��ng)���ˣ��Լ��o�����m��(d��ng)�����Ĉ�(b��o)�꣬����҂���ᘌ�(du��)���������P(gu��n)�@���(xi��ng)�΄�(w��)�ı��F(xi��n)ӛ��M(j��n)�Йzӑ��

�҂��{(di��o)��ĽY(ji��)���������^�����(f��)һ�꣬��ǧ���f�Ĺ�ͬ���𣬲�Փ�促(j��)Ч�ж��K��������m(x��)Ƹ�F(xi��n)�εĻ��������˾�����ՑT���������������ĵغ˜�(zh��n)�h(yu��n)���^�����̶ȵĹ����M(f��i)�ã�֮��(d��ng)������˾���u����ͨ����(hu��)�Ը��ڌ�(sh��)�w��ֵ�ăr(ji��)����ۣ�����ͻȻ��”�Ȼ�ڸ�”�������c�µĽ�(j��ng)���˺��s����ȫ�P����������������M(f��i)�Y(ji��)��(g��u)����(sh��)�H�ϣ������Ŀ������lԸ�����߃r(ji��)�I��ԭ�й�����˾���ˣ��Ϳ�����δ������Ͷ�Y�˵��X��

�M���@Щ����(d��)�����µēu�[���О飬���������҂��J(r��n)���@Щ���lj��ˣ������@Ȼ���ǣ����z�����ǣ�����(hu��)�Ě�����������\(ch��ng)�����������

2003��5��22�գ���Berkshire�����(b��o)��������֮��Ͷ�Y��˾�f(xi��)��(hu��)����ϯ��(du��)���(hu��)�T�l(f��)�����P(gu��n)”�a(ch��n)�I(y��)�F(xi��n)�r”�Ĉ�(b��o)��r(sh��)�������ˆ����������҂�Ŀǰ���ܵ���ʧ����ա��������_��Ц�ػش��@�Ҳ����뵽����҂�������e(cu��)��ʲô�r(sh��)���Y(ji��)����(hu��)���ӡ�

������������!

���ڎׂ�(g��)��(n��i)��ȫ���������_ʼ�����S����������˾�^ȥһֱ�ԁ���һ���M(j��n)��������������������Ͷ�Y�˙�(qu��n)��ij���һ���ִ����Û����(j��ng)���˵Ĺ����M(f��i)�ã�����f�����ǣ��@Щ���������˾�ڴ��Խ��֮ǰ�����������б�һ������(gu��)��I(y��)߀�ߵ�Ͷ�Y��(b��o)���ʣ��������M(j��n)һ����Û�@����������đ��������@�˵��ַ����`̤Ͷ�Y�˵����档

��ô�@Щ���ӊZ�Ļ����䶭�µ�������Щʲô??ֱ�����¹P�ĕr(sh��)�̣���߀�]�п����κ�һλ�����������Kֹ�cđ���������(j��ng)����˾����ӆ�ĺϼs(�mȻ�@Щ��˾��(hu��)��˼��˼�_���ׂ�(g��)�T��)���ҾͲ����Ů�(d��ng)�@Щ���������ę�(qu��n)�汻�ֺ��r(sh��)��߀��(hu��)��ȡ��˵�������(d��ng)?sh��)đB(t��i)�ȡ�

���K���ǣ�������һ�Ҟ�������Ĺ�����˾���_��(du��)���(bi��o)�ۣ���Ŀ��đ����D���Լ��ƹܵ��Y����u�o���r(ji��)��ߵĸ�(j��ng)��(bi��o)�ߣ��@��ȫ��һ��(ch��ng)�ӵ��[��������@Щ���¾Ͳ����x��һ��(g��)������Ͷ�Y������Ĺ�����˾��ͬ�r(sh��)ֱ�Ӹ���(du��)�����s? ��˵Ø�(bi��o)�߾Ϳ���ʡ��һ�Pԭ����횽oǰ�ν�(j��ng)���˵���~�a(b��)������?y��n)��@λ��������ԭ�t�Ľ�(j��ng)���˸����Ͳ����õ��κ�һë�X�������ڲ��سГ�(d��n)�@�Pُ���ijɱ��������߿϶���(hu��)�������h(yu��n)��ͨ�������M(f��i)��߀�͵����M(f��i)��������˾���������κ�һλ������(d��)���Ķ��¶���(y��ng)ԓ��(ji��n)�ֲ����@�N��ʽ�x���µĻ���(j��ng)���ˡ�

�F(xi��n)��(sh��)����r�ǎ�ʮ��Ҏ(gu��)��Ͷ�Y��˾���µ���Ҏ(gu��)�ػ����lj�������(gu��)��I(y��)����Ҏ(gu��)�����o���x�γ������ߪ�(d��)���ԵĶ��£��ڃɷN��r�£�һ�����˿��ٷ�֮�ٿ���ȡ���³���^���ô��һ����(hu��)�뷨����ȥ��(zh��ng)ȡ��(d��n)��������˾�Ķ��£����x�V���ǣ��@�ӵ�������Ȼ߀���Ա�ҕ�骚(d��)�����@��(sh��)����ȫ�]�е�������һ���棬����(j��)��ͬ��Ҏ(gu��)������Berkshire����֮һ��Ron Olson�Ɏ�����׃�ò���(d��)�����mȻ����Berkshire���õ�����Hռ�����w�����

3%����������ҕ�骚(d��)�������ɣ���Ȼ����?y��n)����I(l��ng)���Ƿ�����M(f��i)���Ƕ��µij�ڣ������ҿ��Դ_�����ǣ���Փ�@3%�ā�Դ��Σ�������(hu��)���K��Ron�Ī�(d��)���ԣ���֮���J(r��n)�鲻Փ��Ŀ��Σ�ֻҪ����κ�һ��(g��)�ط��õ�20%��30%��50%���ǿ϶��͕�(hu��)Ӱ푵���(d��)���ԣ����俼����������������(du��)��֮�r(sh��)�����ҿ����ஔ(d��ng)�϶������ڹ�ͬ��������r������ˡ�

���@���Ҍ�(du��)��ͬ����Ķ����o��һ��(g��)���ĵĽ��h����Ҟ�β��ڻ������(b��o)���������µ�����(1)����ԃ�^�������������˾���҂��_��Ŀǰ�x���Ĺ�˾���Q�I(y��)��һ�r(sh��)֮�x��(2)�҂��ѽ�(j��ng)�c����(j��ng)�������h�^�����M(f��i)�ã����@���cҎ(gu��)ģ�ஔ(d��ng)ͬ�I(y��)һ�µ����M(f��i)ˮ��(zh��n)��

����Ͷ�Y�������������܉����������@Щ����Ҫ���^�֣����俼���@Щ����ÿ��ƽ���յ����^ʮ�f��Ԫ���ϵĸ��~��ڣ������҂����Կ϶������������?c��)�̎�킀(g��)�˽��X�ĕr(sh��)������Ҳһ����(hu��)���������@Щ���飬������ж��²�Ը���������@���c(di��n)����Ͷ�Y�˾ͱ��Ҫ�eС�ģ����V���ƣ�����㲻�_�����Dz���վ�����@߅����ô���ܿ��ܾ��ǔ��ˡ�

�����һ�(xi��ng)�����S�������\(y��n)���ஔ(d��ng)�������ã���ʹ��ęC(j��)��(hu��)�_��(sh��)���ڣ��@Щ�����Ͷ�Y����Ȼ����ܻݣ���(j��ng)����Ҳٍȡ�䑪(y��ng)��֮�ݣ��_��(sh��)����ғ�(d��n)��ijЩ����Ķ��£�������Щ���J(r��n)�����M(f��i)�^�ߵĻ�����һ����(hu��)�e�O���������ϵ���Щ�������⣬߀��һЩ���M(f��i)�ஔ(d��ng)?sh��)�����ָ�?sh��)�ͻ���(�����f���h����)�䱾�|(zh��)�ஔ(d��ng)�m��ijЩͶ�Y�ˣ����J(r��n)�錦(du��)��ijЩ��ҪͶ�Y��Ʊ���ˁ��f�������ஔ(d��ng)���e(cu��)���x��

�F(xi��n)�ڵ��Ҿ�����վ�ڷ������ϣ���Ҋ��Ȼ¶�ǵ��О鲻��l(f��)���������˔�(sh��)���fͶ�Y�˵����Σ��S���I(y��)��(n��i)��ʿ���ஔ(d��ng)����¼��l(f��)���ā���ȥ�}�������Ǜ]���˸�վ�����fһ�乫��Ԓ�����߀�DŽ��{ʷƥ�ܙz����Լ������f(xi��)���k���Ĉ�(zh��)��ͬ�ʣ�������M(j��n)��һ�δ���ߣ��҂��ش��@Щ��ͬ�������^�m(x��)��(zh��)���@Щ������������ȫ��������I(y��)�Ķ��£��@Щ���е���ʿ��횛Q�����������Ǟ���Ͷ�Y�˻��ǽ�(j��ng)���˷���(w��)��

����

�����Ī�(d��)�����������Ǯ�(d��ng)��I(y��)�l(f��)���e(cu��)�`��������������r(sh��)����������������(zh��n)��(qi��ng)��(sh��)���õ��⣬�@�Ǔ�(d��n)�ζ��±�횾߂�����Ҫ�����|(zh��)֮һ����ϧ�@�N���|(zh��)�O�亱Ҋ��Ҫ�ҵ��@�N���|(zh��)��횏�Ʒ����������������c(di��n)�cһ��ɖ|һ�µ���ʿ��һ��Ҫ�ஔ(d��ng)һ�µIJ��С�

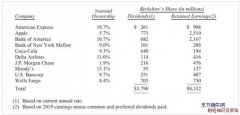

��Berkshire�҂�?c��)����ă?n��i)�������@����x���҂��F(xi��n)�ړ���ʮһλ���£�������ÿһλ�����������ɆT�ڃ�(n��i)���������������Ѓr(ji��)ֵ���^400�f��Ԫ��Berkshire��Ʊ������ÿλ�ֹɵĕr(sh��)�g���ஔ(d��ng)�L(zh��ng)��������λ�������ֹɃr(ji��)ֵ�����^��(sh��)ǧ�f��Ԫ�����Еr(sh��)�g�����L(zh��ng)�_(d��)30�����ϣ�ͬ�r(sh��)���ж��µijֹɸ������ɖ|һ�Ӷ��ǏĹ��_�Ј�(ch��ng)���X�I���ģ��҂��ā�]�аl(f��)���^�x���(qu��n)�����e�ɣ���������ϲ�g�@�N�����o���ijֹɷ�ʽ�������]���˕�(hu��)ϲ�gȥϴ���������܇��

���⣬Berkshire���³��ƽƽ(�҃���-Howard�͕r(sh��)���������@����)���Q��Ԓ�f��Berkshireȫ�w���µ����水�����c�����κ�һλBerkshire��ȫһ�£�һֱ�ԁ�������ˡ�

���^Berkshire�����IJ�����һ�挍(sh��)�H���h(yu��n)���ڸ�λ�ɖ|����?y��n)��҂��]��Ͷ���κεĶ�������؟(z��)���U(xi��n)�����������κο��ܵĞ�(z��i)�y�l(f��)���ڶ������ϣ��������R�ēpʧ���h(yu��n)���ڸ�λ��

�҂������������ǣ�����ゃ�A�������ʹ��A������ゃݔ�������ʹ�ݔ���҂��ķ�ʽ���S���Ա��Q֮���������Y�����x���҂���֪����ʲô�������ԾS�������Ī�(d��)���ԣ�(�mȻ�@�ӵİ��şo�����Cһ����(hu��)�������ĽY(ji��)�֣����@�����҂�(g��)����Berkshire���д����ɷݵĹ�˾����(hu��)��(d��n)�ζ��£���(d��ng)�����(sh��)���Ɇ��������r(sh��)������(hu��)����ֻ�ܰ�����Ƥ�D�µĽ�ɫ��Ҫ�õ�̫����)��

����Ҫ�S�֪�(d��)���ԣ�����Ҳ��횾߂��S�����̄�(w��)��(j��ng)�(y��n)���Թɖ|����錧(d��o)���ټ������@�ҹ�˾�������������棬���@���ӗl���У���һ�(xi��ng)�Ȟ��y�ã����ȱ���@һ�(xi��ng)���������(xi��ng)�����þͲ������(hu��)�����S��������˼�������˾�����֪�������������(du��)��I(y��)�s�]�г�����˽⣬�@�������������e(cu��)�����S���������ڄe���I(l��ng)��l(f��)��l(f��)���������������m�ϴ�����I(y��)�Ķ���(hu��)��(n��i)�������ұ���Ҳ���m�ϴ����t(y��)�W(xu��)��ƌW(xu��)��ί�T��(hu��)һ��(�mȻ�ҿ���Ҳ��(hu��)��һЩ��Ҫ�����������ϯ���gӭ�Č�(du��)��)���҂�(g��)�˵������S��������(hu��)�ĽM�ɸ�����ʣ����҅s�ஔ(d��ng)����Լ��]�������������@Ķ���(hu��)���u(p��ng)Փ���᷽���Ŀ����ԣ��������ߣ�����Ҫ���(g��)�˵ğo֪���ҿ��ܕ�(hu��)�x��o�]�p��(��ҿ��������ķN���r)����(sh��)�ϣ�����ҵ�λ�ÿ�����һ��(g��)�����ȡ������Ҳ�o�����š�

ȥ�꣬�҂������{(di��o)������(hu��)�M�����ҹ��_�������J(r��n)���ϸ��(xi��ng)�l���Ĺɖ|�Ը�^��?li��n)���Berkshire���£��M�ܛ]�ж���؟(z��)���U(xi��n)���߸��~�Ķ���(b��o)�꣬�҂�߀�ǽӵ����^20�����ϵ���Ո(q��ng)������Ո(q��ng)�ߵėl�����ஔ(d��ng)���e(cu��)���S���Թɖ|����錧(d��o)��Ă�(g��)���Bͬ����ֹɶ����^���f��Ԫ�����ڿ����@Щ��(b��o)���ߺ������ң��������F(xi��n)�ζ�����ͬ��֮�£��҂�߀����Ո(q��ng)������λδ�����Լ���(d��n)�ζ��µ���ʿ���붭��(hu��)�������քe��David Gottesman��Charlotte Guyman��Don Keough�Լ�Tom Murphy���@��λ�����҂�(g��)�˵ĺ����ѣ��Һ��˽�����������������Ҳ��(hu��)��Berkshire����(hu��)�����˲����̘I(y��)ɫ�ʡ�

����(hu��)����Ҫ؟(z��)�ξ����x��δ�������ҵ����x������������������ʧȥ����������֮��(�W���V�愓(chu��ng)�k��David Ogilvy���f�������p�r(sh��)��(y��ng)ԓ���B(y��ng)��Ƨ���@�ӵ�������֮�͛]���˕�(hu��)�J(r��n)�����ǰ��_(d��)���_)���������ұ��˵ļ��嶼�X���҂��z��(du��)��Ogilvy�Ľ��h����(y��ng)�^�ȡ�

�ڶ���(hu��)�_��(hu��)�r(sh��)���҂������M(j��n)�����еĹ�ʽ֮�⣬������(sh��)�|(zh��)��ӑՓ-��Փ���Л]�г�ϯ-��Ҫ���h�}���LJ��@�ڃ�(n��i)�����ܽ�������λ���x���Եă�(y��u)ȱ�c(di��n)��

�҂��Ķ���(hu��)�ஔ(d��ng)�˽⣬�书�^�������x�������ҵ��^���ߌ�(sh��)�H�ijɿ�(j��)��Փ���������������Ҫ�܉�S��Berkshire����I(y��)�Ļ��������Y��ͬ�r(sh��)�@Ⱥȫ���(y��u)��Ľ�(j��ng)���˘��ڸ�λ�č�λ�ϣ��@�^�������������y����

��(w��)����?y��n)��҂����I(y��)���Ѳ�����܉�����҂�(g��)�ˌ�(du��)��Ŀǰ��λ���ܽ����ҵ����x���е��ஔ(d��ng)���ģ�Ŀǰ�҂�(g��)�ˌ����^99%�����Ҷ��[��Berkshire֮�ϣ���������Ҳ�ܘ�Ҋ��̫̫������(hu��)(�@ȡ�Q���Ҹ����l����)��ؔ(c��i)�a(ch��n)�^�m(x��)������Berkshire��

���T�ɿ�(j��)

��齛(j��ng)���ˣ���������ϣ���܉��ṩ�o�ɖ|�����ǽ�ɫ���Q���҂�ϣ����(j��ng)�I(y��ng)�A���܉��ṩ�o�҂����е�ؔ(c��i)��(w��)��Ϣ�c���������S��Berkshire�İ�D����U(ku��)��Ҫ���������c������(ji��n)�������y��Խ��Խ�ߣ��҂�������Щ��I(y��)�Ľ�(j��ng)�I(y��ng)���|(zh��)�c������I(y��)��Ȼ��ͬ���@Ҳ�������҂��ϲ�֮�����s�Ĕ�(sh��)���c��(b��o)������(sh��)���y���M(j��n)���κκ��������x�ķ�����

��ˣ��ڽ�����ƪ�����҂����������Ĵ��I(y��)�քe��ʾ�Y�a(ch��n)ؓ(f��)�����cӯ����(sh��)�ֲ������f�����eҪ���V��ҵ��ǣ�ֻ���ں�Ҋ����r�£��҂��ŕ�(hu��)�e����(j��ng)�I(y��ng)���������҂�һ��?q��)��?f��)����ȡ�رܵđB(t��i)�ȣ�ͬ�r(sh��)�҂�Ҳ����(hu��)���o��λһЩ��(du��)�ں���Berkshire��(sh��)�|(zh��)�r(ji��)ֵ���o���x����Ϣ����?y��n)��ǘ���ֻ�?hu��)ģ���������Ľ��c(di��n)������Ҫ���Ѵ�ң��ڷ���Berkshire�r(sh��)��ӛ�ð�����(d��ng)����һ���������ݵ�ӰƬ��������һ���oֹ����Ƭ����t�H����һƬ�ε���Ϣ�Еr(sh��)�ܿ��ܕ�(hu��)�õ��e(cu��)�`�ĽY(ji��)Փ��

���U(xi��n)�I(y��)

���ȵLj�(ch��ng)���DZ��U(xi��n)�I(y��)����?y��n)��@Ҳ���������������ڡ�

�҂���(j��ng)�I(y��ng)���U(xi��n)�I(y��)��ȡ����Ҫ�Y��ā�Դ���Ǹ�����@�P�X���������҂���ֻ�ǽ��o�҂����r(sh��)���ܣ������ā�Դ����(1)�����҂����ṩ�ķ���(w��)-�༴���U(xi��n)���o(h��)�r(sh��)�����յ��ı��M(f��i)�����gͨ���L(zh��ng)�_(d��)һ�꣬(2)�pʧ�ѽ�(j��ng)�l(f��)�����s�����R��֧�������r����?y��n)���Щ�pʧ����Ҫ��(j��ng)�^һ�κ��L(zh��ng)�ĕr(sh��)�g֮��ŕ�(hu��)��ͨ��(b��o)���f(xi��)�������ںͽ�(������ʯ�d��һ��)��

���U(xi��n)������Ȼ������ƣ���ǰ������ȡ�óɱ�����̫�ߣ������ijɱ�ȡ�Q�ں˱���(j��)Ч��Ҳ��������(du��)���յ��ı��M(f��i)���룬֧��(y��ng)�pʧ���M(f��i)�õı������a(ch��n)�������U(xi��n)ͨ������(hu��)�a(ch��n)���˱��pʧ����Y(ji��)��������(d��o)�¸����ijɱ���̫���롣

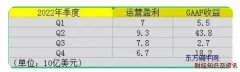

���ā��f���҂��ijɿ�(j��)�ஔ(d��ng)��ɫ���_��(sh��)�҂��^ȥ�����傀(g��)���^�����ijɱ����^10%��������Berkshire���뱣�U(xi��n)�I(l��ng)���37��(g��)���^�У���18��(g��)���^���к˱����棬�@�����҂�����ȡ�M(f��i)�õķ�ʽ�����@Щ�Y�𣬶��@Щ�����Y���۷e���ٶ��h(yu��n)�h(yu��n)���^��(d��ng)��1967���ҽ����@��(g��)�ИI(y��)�r(sh��)���A(y��)�ڡ�

ȥ��ı��F(xi��n)����ܳ����۷e�ĸ�����ٶȄ�(chu��ng)�vʷ�¸ߣ��@Щ�Y���]�гɱ��������~��߀ؕ�I(xi��n)��17�|��Ԫ�Ķ�ǰ�˱����档

�҂��ijɿ�(j��)֮�����܉��@ô��ɫ��ֻ��һ��(g��)ԭ���Ǿ����҂����������ܳ��Ľ�(j��ng)���ˣ����U(xi��n)��˾?zh��n)۵��Dz����κΪ?d��)���Եı��Σ��κ��˶����Է�����ƵĮa(ch��n)Ʒ���]�й̶��Ļ��A(ch��)����Ҫ�Č���������(d��ng)�a(ch��n)���κ���Ȼ�YԴ�����o(h��)�F(xi��n)�и�(j��ng)��(zh��ng)��(y��u)��(sh��)����ͨ��Ʒ�Ƶ���Ҫ��Ҳ����ô���@��

��������P(gu��n)�I������߀���ڹ����ߵ����ܡ��o(j��)���Լ�Ʒ���҂����µĽ�(j��ng)���˽y(t��ng)�y(t��ng)�߂��@�ӵ����ԣ��������҂�һ�������p�@Щ���ǽ�(j��ng)�����Լ������ĠI(y��ng)�\(y��n)�ɹ���

ͨ���ٱ����҂���1998��ُ��֮��һֱ����Berkshire�Ć��}С�������K���ǣ���߀��һ��(g��)���_(d��)�İٰ��ľޟo��С������������ؓ(f��)��Ч��(y��ng)��(du��)�҂����w���F(xi��n)��Ӱ푘O���ش�

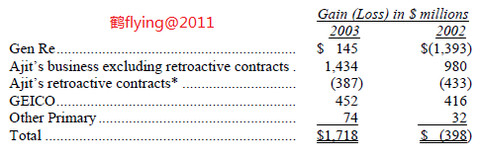

���^�@�ѽ�(j��ng)���^ȥʽ��ͨ���ٱ��ѽ�(j��ng)��ȫ�֏�(f��)���@Ҫ���xJoe Brandon�����Լ����Ļ��Tad Montross���҂�������һ�У���(d��ng)��ȥ���ڌ����(b��o)�ĕr(sh��)�����Ԟ����к˱��ļo(j��)���Լ��pʧ��(zh��n)������ж�����ȫ���M(j��n)��2003�����l(f��)�����¼����Ӽ������@�ӵĿ�����

��(d��ng)Ȼ�@�������Ժ����ȫ����(hu��)���І��}���ٱ��U(xi��n)�@�ИI(y��)������ע�����r(sh��)��(hu��)�б�ը���¼��l(f��)��������Joe��Tad���I(l��ng)��(d��o)�£��@�ҹ�˾����(hu��)��Berkshireδ���@�����L(zh��ng)����Ҫ�Ƅ�(d��ng)����

ͨ���ٱ���ؔ(c��i)��(w��)��(sh��)�����������ٱ�ͬ�I(y��)���o���ȔM�ģ���Փ2003��ԓ��˾�Č�(sh��)���ָ���һ�Әǣ�����֮�£��S��ͬ�I(y��)��ȥ��������u(p��ng)�ȼ���������(j��)��ʹ��ͨ���ٱ��Լ�����ù�˾��(gu��)�Үa(ch��n)�U(xi��n)�ɞ�ȫ������Ҫ�ٱ��U(xi��n)��˾�У�Ψһ�߂���A��������u(p��ng)�ȵȼ�(j��)���ٱ��I(y��)�ߡ�

��(d��ng)���U(xi��n)��˾ُ�I�ٱ��U(xi��n)�r(sh��)�������I�µ�ֻ��һ�����Z��������Ч�Կ���Ҫ�ڎ�ʮ���ŕ�(hu��)�ܵ����(y��n)�����ٱ��U(xi��n)�����У���?z��ng)]���κ�һ�ҹ�˾���Ա�ͨ���ٱ�����(gu��)�Үa(ch��n)�U(xi��n)���߱����ԣ����⣬���������ֵ��ٱ��I(y��)�ߣ��҂��������гГ�(d��n)���L(f��ng)�U(xi��n)������������҂������r��������������ه�����ٱ���˾����������Ը���@�N��(d��)����ؔ(c��i)��(w��)��(sh��)�����ڿ��A(y��)��һ����(hu��)�l(f��)���ش��(z��i)�y�ı��U(xi��n)������f������Ҫ��

��(j��ng)����x����˾���(b��o)���x�߶�֪��Ajit Jain�^ȥ18�ꌦ(du��)��Berkshire��ؕ�I(xi��n)�����֮��2003������Ȼ�^�m(x��)��������ֻ��23λͬ�ʵąf(xi��)��֮�£�Ajit����ȫ���������ٱ��U(xi��n)�I(y��)��(w��)�����T̎�������ͷnj������L(f��ng)�U(xi��n)��

�@Щ�I(y��)��(w��)ͨ�������Г�(d��n)һ���ٱ���˾�o���Г�(d��n)�Ğ�(z��i)�y�L(f��ng)�U(xi��n)�������f���ݴ�����@Ҳ��ζAjit�Լ�Berkshire�Ŀ�(j��)Ч׃��(d��ng)����(hu��)�ஔ(d��ng)?sh��)Ĵ����Դ�����������?zh��n)�䣬��δ����ijЩ��ȣ�Ajit�ı��F(xi��n)���ܕ�(hu��)�dz��IJ���^���L(zh��ng)�ڶ��ԣ���ҿ������ţ����Qһ�r(sh��)֮�x��Ajit�^��(du��)��(hu��)�ǽ�����(y��u)���ijɿ�(j��)�Ρ�

Ajit���^�S���ஔ(d��ng)�e�ı��Σ��ȷ��fȥ����¿ɘ�����(j��ng)�e�k�^һ�����ʣ��������ЙC(j��)��(hu��)���ԫ@��10�|��Ԫ�Ĵ�(ji��ng)���҂��������⣬���¿ɘ�һ����(hu��)��Ҫ��ɢ�@�ӵ��L(f��ng)�U(xi��n)�����҂���������m�����x�����@���҂�������һ�P���~10�|��Ԫ�ı��Σ�����(d��)���Г�(d��n)���е��L(f��ng)�U(xi��n)�������Α�Ҏ(gu��)�t�@�P��(ji��ng)�������ı��鵽������(hu��)����֧��������҂���(sh��)�H�Г�(d��n)���L(f��ng)�U(xi��n)�F(xi��n)ֵֻ��2.5�|��Ԫ��(����ϣ���ê�(ji��ng)?w��)߿��Է?0�|���I(l��ng)ȡ��(ji��ng)�𣬲��^�@�ӵ���@Ȼ��������)����ʽ�����ʻ��(d��ng)��9��14���e�У�Ajit������Ϣ�Դ�����(d��ng)Ȼ���ą�ِ��Ҳһ�ӣ��������Ц���x�_�����҂������¿ɘ�������2004���ٶ��e�k�@�(xi��ng)���(d��ng)��

��1992��Tony Nicely���֕r(sh��)��GEICO���ѽ�(j��ng)��һ���ஔ(d��ng)��(y��u)��ı��U(xi��n)��˾���F(xi��n)�����t͑׃��һ�҂���Ĺ�˾�����������g�����M(f��i)�����ԭ�ȵ�22�|��Ԫ���L(zh��ng)��Ŀǰ��81�|��Ԫ�����҂�?c��)�С��܇���U(xi��n)���Ј�(ch��ng)ռ���ʏ�2.1%���L(zh��ng)��5.0%������Ҫ���ǣ�GEICO��߀���Ѓ�(y��u)���ĺ˱��ɿ�(j��)��

�ԏ�67��ǰ����Leo Goodwin�Ą�(chu��ng)���½�����GEICO���U(xi��n)��˾���@�ҹ�˾�ў��ǧ���f�ı�����(ji��)ʡ�˟o��(sh��)�Ľ��X��Ո(q��ng)��Geico.com�W(w��ng)վ���Ǵ��Ԓ��1-800-847-7536�������҂��ܞ�����Щʲô��

2003�꣬��Փ��ԃ��GEICO���Ԓ�Լ��ɽ��ʶ������������Ӌ(j��)�҂��ؼ�(j��)�����˔�(sh��)���L(zh��ng)��8.2%����(bi��o)��(zh��n)�Լ��ǘ�(bi��o)��(zh��n)�ı��΄t���L(zh��ng)��21.4%��

GEICO�ĘI(y��)��(w��)����س��L(zh��ng)ʹ���҂����һ�ٔU(ku��)���ˆT�����c��䣬�Һܸ��d���҈�(b��o)�棬�����һ�ΔU(ku��)������ȥ��12�£��҂�?c��)�ˮţ���O(sh��)��һ��(g��)�͑�����(w��)���ģ�ˮţ����?q��ng)?b��o)�İl(f��)����-Stan Lipsey��(du��)������(d��o)GEICO�M(j��n)��ˮţ�����ش�ؕ�I(xi��n)��

�@�����¼������ǣ���(d��ng)�����L(zh��ng)George Pataki���������I(l��ng)��(d��o)�c��(ji��n)��֮�£��҂��ĔU(ku��)��Ӌ(j��)��������ȫ��(sh��)�F(xi��n)��ˮţ��Ҳ���������2,500��(g��)�͘I(y��)�C(j��)��(hu��)��Stan��Tony�Լ��҂�(g��)��Ҳ����ˮţ�Ƕ����ĸ��x���Ĵ����f(xi��)����

Berkshire�ׂ�(g��)Ҏ(gu��)ģ�^С�ı��U(xi��n)�I(y��)ͬ��Ҳ�������@�˵ijɿ�(j��)���@��(g��)��Rod Eldred��John Kizer��Tom Nerney��Don Towle��Don Wurster�I(l��ng)��(d��o)�ĈF(tu��n)�w���������L(zh��ng)��41%��ͬ�r(sh��)Ҳ�S�փ�(y��u)���ĺ˱���(j��)Ч���@Щ�˵Ĺ�����(n��i)�ݻ��Sƽ���o�棬������(chu��ng)��ī@���s�O���@�ˡ�

�҂������һ��ָ����һ��(g��)���l(f��)�L(zh��ng)β�ͱ��U(xi��n)�Ĺ�˾(�������r����ͨ���ړpʧ�¼��l(f��)���Î����ŕ�(hu��)���r�ı���)���佛(j��ng)��������S�������IJٿ�����ڵ�ӯ����(sh��)�֣��@�ИI(y��)��?y��n)��?f��)���e(cu��)������(d��o)��(b��o)�픵(sh��)�ֲ��挍(sh��)���f��˾��Ҋ�T���£��ֵ��e(cu��)�`���S���dz��ڟo�ģ����Еr(sh��)Ҳ�п����ǹ���ģ���Ŀ�ğo������Ҫ�`��(d��o)Ͷ�Y���Լ����ܙC(j��)�P(gu��n)������(hu��)Ӌ(j��)���Լ����㎟�����o���A(y��)������¼��l(f��)����

���Լ�Ҳ���l(f��)���^ʧ�`����������δ�ܰl(f��)�F(xi��n)ͨ���ٱ�����ǰ�pʧ��(zh��n)�����в���(d��ng)?sh��)��^ʧ���@���������҂��ṩ�����_�Ĉ�(b��o)�픵(sh��)�ֽo��λ��ͬ�r(sh��)Ҳ��ζ�҂���֧�����������˽o��������!(�K��һ)��ȥ���Ҳ��DzŸ��V��λ�҂�Ŀǰ���еĜ�(zh��n)��߀���m��(d��ng)��?? Ŀǰ�@�ӵ��Д����Ҫ���r(sh��)��ס��