圖解如何設(shè)置跟蹤止損

admin

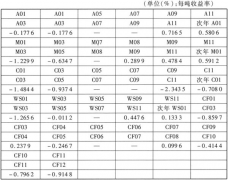

這種持倉(cāng)方式使平均贏利幅度得到大幅度提高,但贏利次數(shù)因盈虧標(biāo)準(zhǔn)的不對(duì)稱而減少,交易和統(tǒng)計(jì)結(jié)果顯示,這種為獲取更大的贏利幅度而犧牲贏利次數(shù)的做法是值得的,我對(duì)2000年1月~2002年12月3年間上海銅和大連大豆分別進(jìn)行了大量的模擬交易,每5個(gè)自然日(約4個(gè)交易日)開(kāi)倉(cāng)一次,同一價(jià)位同時(shí)買進(jìn)、同時(shí)賣出,目的是想使交易結(jié)果不受交易方向和入市點(diǎn)的影響,而只與持倉(cāng)方法有關(guān),上海銅設(shè)置300點(diǎn)跟蹤止損,大連大豆設(shè)置30點(diǎn)跟蹤止損,得到表6-1所示交易結(jié)果,從表中我們看到,雖然贏利次數(shù)由50%降到了40%左右,但因贏利幅度的提高、虧損幅度的降低使得平均贏利幅度是平均虧損的2倍,最終產(chǎn)生了利潤(rùn),顯然,利潤(rùn)的產(chǎn)生不是由交易方向、入市點(diǎn)的選擇和資金管理帶來(lái)的,而是由持倉(cāng)方法帶來(lái)的。

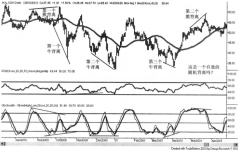

圖 6-5 做多設(shè)置跟蹤止損示意圖,多單一直持有直到即時(shí)價(jià)格下跌設(shè)定的跟蹤止損幅度A才平倉(cāng)

圖 6-6 做空設(shè)置跟蹤止損示意圖,空單一直持有直到即時(shí)價(jià)格上漲設(shè)定的跟蹤止損幅

度A才平倉(cāng)

我又對(duì)2010年4月16日~2012年2月17日間滬深300指數(shù)期貨進(jìn)行了大量的模擬交易,每個(gè)交易日開(kāi)倉(cāng)一次(開(kāi)盤(pán)15分鐘后開(kāi)始交易),同一價(jià)位同時(shí)買進(jìn)、同時(shí)賣出,目的是想使交易結(jié)果不受交易方向和入市點(diǎn)的影響,而只與持倉(cāng)方法有關(guān),設(shè)置30點(diǎn)跟蹤止損,得到表6-2所示交易結(jié)果,從表中我們看到,雖然贏利次數(shù)由50%降到了36%左右,但因贏利幅度的提高、虧損幅度的降低使得平均贏利幅度是平均虧損的2.1倍,最終產(chǎn)生了年理論回報(bào)89.2%的利潤(rùn)。

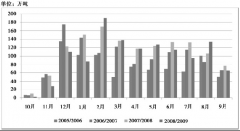

從表6-2中我們還能看出,這種持倉(cāng)方法雖然總的交易結(jié)果是贏利的,但不能保證每個(gè)月都是贏利的,甚至可能連續(xù)幾個(gè)月虧損,也就是說(shuō)這種持倉(cāng)方法不適應(yīng)任何行情,如圖6-7所示。

圖 6-7 滬深300指數(shù)期貨采用30點(diǎn)跟蹤止損交易結(jié)果(回報(bào)率%)走勢(shì)圖

另外,我們還注意到這種持倉(cāng)方法每次持倉(cāng)時(shí)間較短,平均只有1.4個(gè)交易日,交易頻率較高,就不得不考慮手續(xù)費(fèi)和滑點(diǎn)對(duì)交易結(jié)果的影響,尤其是滑點(diǎn)。滑點(diǎn)是指價(jià)格觸發(fā)之后因市場(chǎng)流動(dòng)性不好或網(wǎng)絡(luò)、交易系統(tǒng)等原因而無(wú)法及時(shí)成交而導(dǎo)致的價(jià)格損失,在交易頻率較高時(shí),滑點(diǎn)的影響非常明顯,比如在上述滬深300指數(shù)期貨采用30點(diǎn)跟蹤止損交易中,如果考慮到交易手續(xù)費(fèi)和滑點(diǎn),理論回報(bào)率就會(huì)大幅度下降,如表6-3所示。(根據(jù)我實(shí)際交易結(jié)果統(tǒng)計(jì),目前滬深300指數(shù)期貨的滑點(diǎn)每次交易約為1.6點(diǎn),表中交易所手續(xù)費(fèi)按0.5/萬(wàn),期貨公司手續(xù)費(fèi)按1/萬(wàn)計(jì)算)。表中顯示年理論回報(bào)率因滑點(diǎn)由89.2%降至25.7%,降低幅度高達(dá)63.5個(gè)點(diǎn),因交易所手續(xù)費(fèi)降至77.5%,降幅為11.7點(diǎn),因交易所和期貨公司手續(xù)費(fèi)降至65.8%,降幅為23.4點(diǎn),因滑點(diǎn)和手續(xù)費(fèi)而降至2.6%,降幅合計(jì)高達(dá)86.6點(diǎn)。

為了突出持倉(cāng)方法的作用,上述滬深300指數(shù)期貨統(tǒng)計(jì)中沒(méi)有考慮交易方向和入市點(diǎn)的選擇,如果結(jié)合交易方向和入市點(diǎn)的選擇,這種持倉(cāng)方法的效果應(yīng)該會(huì)更好。在上述交易結(jié)果統(tǒng)計(jì)中,如果我們只選擇與目前技術(shù)趨勢(shì)一致的交易方向,就會(huì)得到表6-4、表6-5所示的交易結(jié)果,其明顯好于表6-2、表6-3的統(tǒng)計(jì)結(jié)果,理論年回報(bào)率由89.2%上升至211.3%,上升幅度高達(dá)122.1點(diǎn),從交易結(jié)果走勢(shì)圖6-7中也能看出贏利能力的明顯提高,如果再考慮入市點(diǎn)的選擇,效果應(yīng)該會(huì)更加理想。

國(guó)際市場(chǎng)上外盤(pán)品種是否也有同樣的規(guī)律呢?我對(duì)2006年1月9日~6月16日間NYMEX原油期貨連續(xù)圖進(jìn)行了235次連續(xù)交易,跟蹤止損幅度0.5點(diǎn),即如果價(jià)格上漲,則多頭一直持有,直到價(jià)格從當(dāng)前最高點(diǎn)下跌0.5點(diǎn)時(shí)賣出平倉(cāng),同時(shí)在該價(jià)位開(kāi)立一個(gè)空頭頭寸,并一直持有,直到價(jià)格從當(dāng)前最低點(diǎn)上漲0.5點(diǎn)時(shí)才平倉(cāng)買進(jìn),同時(shí)在該價(jià)位開(kāi)立一個(gè)多頭頭寸,如此一直連續(xù)交易下去。我也對(duì)2005年5月25日~11月24日LME三個(gè)月期貨銅進(jìn)行了247次連續(xù)交易,方法同上,設(shè)置30點(diǎn)跟蹤止損。在不考慮滑點(diǎn)和手續(xù)費(fèi)的情況下得到表6-6統(tǒng)計(jì)結(jié)果。

從表中統(tǒng)計(jì)結(jié)果我們發(fā)現(xiàn):①雖然交易期間原油和銅的凈上漲幅度分別為6.3個(gè)點(diǎn)和1121個(gè)點(diǎn),但采用跟蹤止損進(jìn)行連續(xù)交易的贏利總幅度則分別高達(dá)45.59點(diǎn)和1557點(diǎn),遠(yuǎn)大于凈波動(dòng)幅度,就像把一根彎彎曲曲的繩子拉直了,這說(shuō)明即使交易方向與大的走勢(shì)不一致,采用跟蹤止損的持倉(cāng)方法也是可以贏利的;②采用跟蹤止損的方法,雖然贏利次數(shù)所占的比率有所降低,但平均贏利幅度的提高和平均虧損幅度的降低,使得總的交易結(jié)果是贏利的。